2026 Auteur: Howard Calhoun | [email protected]. Dernière modifié: 2025-01-24 13:16:26

De nombreux employés utilisent leur propre voiture dans l'exercice de leurs fonctions. Ils transportent des marchandises ou des dirigeants d'entreprise, rencontrent des fournisseurs ou exercent d'autres activités importantes. Par conséquent, ils exigent que le directeur transfère une compensation pour l'utilisation d'une voiture personnelle. Sa taille peut varier considérablement selon les situations, car les caractéristiques de la machine, les actions effectuées par l'employé et les normes établies par la loi sont prises en compte.

Quelles dépenses sont remboursées ?

Le montant de l'indemnisation pour l'utilisation d'une voiture personnelle dépend de divers facteurs. Les dirigeants de nombreuses entreprises n'engagent que des spécialistes qui disposent de leurs propres machines, ce qui leur permet de faire face à de nombreuses responsabilités professionnelles.

Selon l'art. 188 du Code du travail, un salarié peut exiger de la direction de l'entreprise le transfert d'une indemnité pour l'utilisation d'une voiture personnelle. Pour ce faire, il doit prouver qu'il a dû encourir certainesdépenses. Les fonds suivants sont versés par le chef d'entreprise:

- compensation pour dépréciation d'un bien pendant son utilisation à des fins professionnelles;

- Coûts réels associés à l'utilisation d'une voiture, représentés par le coût de l'essence, des réparations ou de l'entretien.

Le montant de la compensation doit être discuté à l'avance entre les deux participants à la relation de travail, et également fixé par écrit. Habituellement, la procédure est effectuée dans le cadre du processus de conclusion d'un contrat de travail. Il est permis de saisir ces informations dans un accord complémentaire à un contrat de travail existant.

Quelles sont les informations incluses dans le contrat ?

Lors de l'attribution d'une indemnité à un employé pour l'utilisation d'une voiture personnelle, de nombreux paramètres de la voiture sont pris en compte. Toutes les informations concernant la nomination de la rémunération sont inscrites dans le contrat de travail. Ceux-ci incluent:

- paramètres exacts d'une voiture appartenant à un employé de l'entreprise;

- la procédure d'utilisation d'une voiture à des fins professionnelles;

- motifs pour posséder une voiture, puisqu'un employé peut être non seulement son propriétaire, mais aussi un syndic, ainsi qu'un locataire;

- la période pendant laquelle les tâches seront exécutées à l'aide du véhicule;

- montant exact de l'indemnisation;

- autres coûts associés au fonctionnement de la machine;

- documents qui doivent être préparés par l'employé afin qu'il puisse confirmer ses dépenses pour la voiture;

- la commande sur la base de laquelle ils doiventtransférer des fonds;

- périodes pendant lesquelles l'indemnisation des accidents du travail est versée.

Si au moins une clause du contrat est violée, le salarié peut refuser d'utiliser sa voiture à des fins professionnelles.

Quels frais sont remboursés ?

L'indemnisation des accidents du travail dans le cadre d'un véhicule personnel est conçue pour couvrir les coûts suivants:

- entretien;

- paiement pour l'essence;

- être dans un parking payant tout au long de la journée de travail;

- lave-auto;

- autres coûts associés à l'utilisation de la machine à des fins professionnelles.

Lors du calcul de ce paiement, il prend en compte la rapidité avec laquelle la voiture s'use, la somme d'argent dépensée pour le ravitaillement en carburant et le coût de l'entretien programmé. L'employeur a le droit d'exiger de l'employé qu'il remette divers chèques ou reçus confirmant certaines dépenses.

Quels sont les documents requis ?

Le paiement de l'indemnité pour l'utilisation d'une voiture personnelle n'est attribué qu'à la remise à l'employeur de documents officiels confirmant certaines dépenses. Ces documents incluent:

- lettres de transport qui confirment qu'une machine particulière a effectivement été utilisée pour résoudre les problèmes de travail d'une entreprise particulière, et la forme de ce document est développée séparément par chaque organisation;

- reçus de caisse émis dans les stations-service ou les stations-service;

- rapports compilés par un employé de l'organisation;

- un journal qui enregistre tous les mouvements d'un employé dans sa voiture pour résoudre les problèmes de travail.

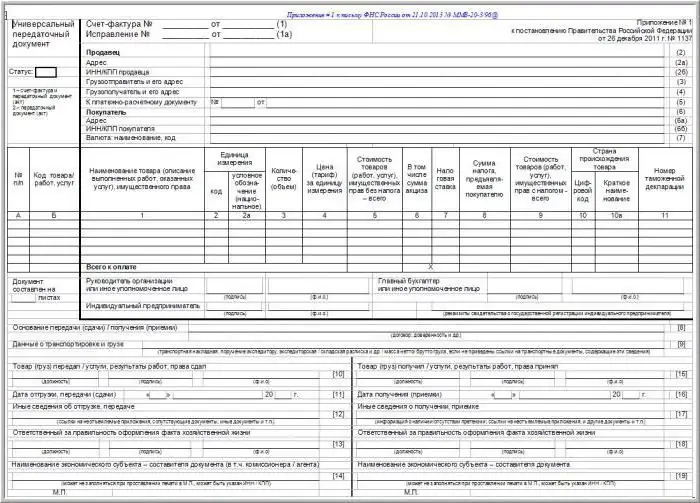

S'il y a une commande, une compensation pour l'utilisation d'une voiture personnelle est attribuée. Un exemple de ce document peut être consulté ci-dessous.

Fiscalité des paiements

Les dépenses des entreprises liées à l'entretien des véhicules de fonction sont utilisées pour réduire l'assiette fiscale lors de la détermination de l'impôt sur le revenu. Mais cela n'est possible que s'il existe des documents officiels confirmant ces coûts. En même temps, il est important que la machine soit réellement utilisée pour résoudre les problèmes de travail.

Ceci prend en compte les nuances suivantes:

- aucun impôt sur le revenu des personnes physiques n'est prélevé sur l'indemnisation pour l'utilisation d'une voiture personnelle et les primes d'assurance ne sont pas transférées;

- le montant de ce paiement ne doit pas dépasser le taux établi par la loi;

- si la compensation dépasse la norme, alors l'excédent ne peut être utilisé pour réduire l'assiette de l'impôt sur le revenu.

Ce paiement n'est attribué que pendant la période où l'employé de l'entreprise exerce directement ses fonctions de travail. S'il est en congé de maladie ou en vacances, le coût de l'indemnisation de l'utilisation d'une voiture personnelle par un salarié ne peut être utilisé pour réduire l'assiette de l'impôt sur le revenu.

Comment postuler ?

Les employeurs qui emploient des employés qui ont leur propre véhicule doivent savoir commentpour les dédommager de l'utilisation de la voiture. Pour ce faire, une documentation appropriée est préparée avec compétence. La procédure d'attribution de la compensation comprend les étapes suivantes:

- lors de l'embauche d'un citoyen, il est nécessaire que des informations sur la nécessité de transférer une rémunération soient incluses dans le contrat de travail, car le nouvel employé utilisera sa voiture pour effectuer les tâches du chef;

- la documentation du titre de la voiture est transférée à l'employeur, et cela comprend non seulement le certificat d'immatriculation, mais aussi le titre, et si le citoyen est un fiduciaire, alors une copie de la procuration sur la base dont il utilise la voiture est en outre transféré;

- en outre, toutes les conditions de coopération sont stipulées, ce qui devrait être bénéfique pour les deux participants à la relation de travail;

- si un employé de longue durée achète une voiture qu'il commence à utiliser à des fins officielles, un accord complémentaire est alors conclu pour un contrat de travail existant;

- si la voiture est cédée pour être utilisée par d'autres agents de l'entreprise, un acte d'acceptation et de cession de la voiture est rédigé;

- Mensuel ou hebdomadaire, un employé de l'entreprise établit un rapport qui indique toutes les dépenses pour une voiture utilisée à des fins professionnelles;

- ce rapport est accompagné de nombreux documents de paiement confirmant les dépenses et présentés par divers chèques, factures ou autres documents similaires.

Le propriétaire direct ou d'autres personnes peuvent conduire la voitureemployés de l'entreprise nommés par les personnes responsables par ordre de l'employeur.

Émission d'un ordre par le chef

L'indemnité pour l'utilisation d'une voiture personnelle n'est versée que si les documents nécessaires sont correctement remplis. Cela inclut également l'émission par le directeur de la société d'une ordonnance sur la base de laquelle un paiement est effectué au propriétaire du véhicule.

Il est permis, au lieu de l'émission permanente d'ordonnances, de fixer la nécessité d'accumuler des indemnités dans les actes internes locaux de l'entreprise.

Le formulaire de commande peut être développé par chaque entreprise séparément. Ce document contient les informations suivantes:

- nom de l'entreprise où travaille le propriétaire de la voiture;

- son poste et son nom complet;

- nom et paramètres du véhicule utilisé pour l'opération;

- conditions dans lesquelles l'indemnité est versée, par exemple, il peut s'agir d'un montant fixe transféré à l'employé à la fin de chaque mois, et peut également être calculé sur la base des documents de paiement soumis par l'employé à l'employeur.

Un contrat de travail ou un accord complémentaire sert de base à l'émission d'une commande. Ces documents doivent contenir des informations selon lesquelles un employé particulier utilise sa propre voiture dans l'exercice de ses fonctions.

Quelles réglementations s'appliquent ?

Les taux de compensation pour l'utilisation d'une voiture personnelle doivent être pris en compte par la direction de l'entreprise, car ilsdépend de la possibilité de réduire l'assiette de l'impôt sur le revenu sur les dépenses liées au transfert de l'indemnité au propriétaire du bien, représenté par un employé de l'entreprise. Ces normes sont fixées au niveau de l'État. Ceux-ci incluent:

- si une voiture particulière est utilisée, dont la cylindrée ne dépasse pas 2 000 mètres cubes. voyez, alors le taux de paiement est de 1, 2 mille roubles;

- si la capacité du moteur dépasse 2 000 mètres cubes. voyez, alors la norme est de 1,5 mille roubles;

- si une moto est louée, les frais correspondant à la norme sont de 600 roubles.

L'utilisation des camions n'est réglementée par aucune loi, car ces coûts sont inclus dans une autre catégorie de coûts de l'entreprise.

Puis-je louer une voiture ?

L'indemnité pour l'utilisation d'une voiture personnelle n'est pas soumise à l'impôt sur le revenu des personnes physiques, mais elle n'est utilisée pour réduire l'impôt sur le revenu que si son montant ne dépasse pas les normes établies par la loi. Mais il est souvent nécessaire de transférer au propriétaire de la voiture une somme qui dépasse ce taux. Pour éviter d'avoir à payer un impôt important, le chef d'entreprise peut décider de conclure un contrat de bail avec le salarié.

Lors de la génération de ce document, il est pris en compte si une voiture avec équipage sera louée ou non. De plus, cet accord contient des informations sur la façon dont la machine sera entretenue.

Un tel accord n'est rédigé qu'enpar écrit, mais ne nécessite pas de notarisation ou d'enregistrement d'État. La voiture réelle fait l'objet de l'accord, par conséquent, les informations sur ses numéros d'immatriculation sont entrées dans le texte, ainsi que les données du titre et des certificats d'immatriculation sont écrasées.

Si un employé de l'entreprise utilise une voiture sur la base d'une procuration, lors de la rédaction d'un contrat de location, vous devrez impliquer le propriétaire direct du bien. Si une voiture est louée sans équipage, une police OSAGO valide y est également jointe.

Les nuances de l'utilisation du mécanisme de prêt

Étant donné que l'impôt sur le revenu des personnes physiques et d'autres impôts ne sont pas payés à partir de la compensation pour l'utilisation d'une voiture personnelle, le salarié accepte souvent une méthode d'enregistrement spécifique, qui consiste en ce que la voiture est transférée via le mécanisme de prêt à l'employeur. Pour ce faire, les nuances suivantes sont prises en compte:

- le processus d'application du mécanisme de prêt implique la prise en compte des exigences de l'art. 689 GK;

- dans de telles conditions, la voiture est transférée à l'entreprise pour être utilisée, de sorte que non seulement le propriétaire, mais également d'autres employés de l'entreprise peuvent agir en tant que conducteur;

- c'est l'entreprise qui est obligée de s'occuper de l'entretien du véhicule, de sa réparation, de la comptabilité de l'essence, ainsi que d'autres problèmes importants, ce qui simplifie grandement le processus de calcul de l'impôt sur le revenu des particuliers et des impôts de l'organisation;

- il est permis d'indiquer dans le contrat que la voiture sera utilisée exclusivement par le propriétaire direct;

- Les avantages de l'utilisation d'un mécanisme de prêt incluent qu'il simplifie le processusdéterminer les coûts de l'entreprise pour l'entretien et l'utilisation de la voiture;

- nécessairement l'entreprise est l'acheteur de la police OSAGO;

- il n'est pas nécessaire de transférer une rémunération supplémentaire à l'employé, qui a un montant limité;

- si la machine est transférée pour contrôler la machine à un autre employé de l'entreprise, la direction de l'entreprise devra établir des documents personnels supplémentaires.

Un comptable doit entrer avec compétence dans la compensation du programme 1C pour l'utilisation d'une voiture personnelle. Cela dépend de l'exactitude de la comptabilité si une entreprise peut compter sur une réduction de l'assiette fiscale pour l'impôt sur le revenu.

Nuances de la rédaction d'un accord GPC

Une autre possibilité d'utiliser un employé de voiture personnelle pour les besoins de l'entreprise est la rédaction d'un accord GPC entre la direction de l'entreprise et le propriétaire direct de la voiture. Cet accord est une alternative au contrat de travail.

Dans le cadre d'un tel accord, l'employé est l'entrepreneur et l'entreprise est le client. Cette coopération n'est pas régie par les dispositions du Code du travail.

Puis-je contester l'indemnisation ?

Le calcul de l'indemnité pour l'utilisation d'une voiture personnelle doit être basé sur la documentation soumise par l'employé au service comptable de l'entreprise. Mais souvent, même des professionnels expérimentés commettent des erreurs qui sont généralement détectées par les inspecteurs des impôts lors du contrôle d'une organisation.

Le montant de paiement le plus fréquemment contesté par les employés du Service fédéral des impôts. Il peut y avoir plusieurs raisons à cela:

- absence de documents de paiement présentés par chèques, factures, bons de commande ou autres papiers;

- la procédure d'utilisation d'une voiture appartenant à un employé de l'entreprise à des fins d'organisation est mal rédigée;

- Manquant divers documents importants pour la voiture soumis par STS ou PTS.

La contestation est effectuée devant un tribunal. Souvent, la raison en est même le fait que la voiture est transférée par un citoyen qui peut l'utiliser sur la base d'une procuration ordinaire et non générale, il n'a donc pas le droit de transférer la voiture pour une utilisation par un tiers fêtes.

Règles de paiement des indemnités pour l'utilisation d'une voiture de société à des fins personnelles

Une autre situation est lorsqu'un employé reçoit une voiture d'un employeur. Il est utilisé pour résoudre des problèmes importants, mais souvent un employé doit l'utiliser à des fins personnelles. Cela pose la question de la formalisation de telles relations. Par conséquent, les possibilités suivantes peuvent être utilisées pour cela:

- accord verbal entre le chef et l'employé de l'entreprise;

- rédaction d'un contrat de location avec un employé de l'entreprise;

- la direction donne l'ordre de transférer la voiture à un employé.

Lors du calcul des dépenses de l'entreprise, les informations des feuilles de voyage et des indicateurs du compteur kilométrique sont prises en compte. Dans ce cas, vous pouvez déterminer le kilométrage pendant les heures de travail. Si l'utilisation d'une voiture de société à des fins personnelles a été pratiquée, l'indemnisation ne peutversée au chef d'entreprise par le salarié.

Conclusion

De nombreuses entreprises n'embauchent que des employés qui ont une voiture personnelle, qui est ensuite utilisée pour résoudre les problèmes de travail. Dans ce cas, le propriétaire de la voiture peut s'attendre à recevoir une compensation, et son montant dépend des dépenses réelles auxquelles il doit faire face pour résoudre des tâches professionnelles en utilisant une voiture personnelle.

Le montant de la compensation ne doit pas dépasser les normes établies par la loi, sinon ces dépenses ne peuvent pas être utilisées par l'entreprise pour réduire l'assiette de l'impôt sur le revenu. Souvent, les comptables violent les règles de calcul de ce paiement, ce qui conduit à la contestation de l'indemnisation par les inspecteurs des impôts devant les tribunaux.

Conseillé:

Exemples de remplissage d'une lettre de voiture. Règles pour remplir une lettre de voiture

Pour que les activités de l'entreprise soient pleinement conformes aux exigences de la loi, lors du remplissage des documents, vous devez suivre les instructions établies. Cet article traite d'exemples de remplissage d'une lettre de voiture et d'autres documents d'accompagnement, de leur objectif, de leur structure et de leur signification dans les activités des organisations

Où est-il préférable d'assurer une voiture sous OSAGO ? Dans quel cas une voiture n'est-elle pas assurée OSAGO ?

De nombreux passionnés de voitures se demandent quotidiennement où il est préférable d'assurer une voiture sous OSAGO. Cette question doit être abordée de manière responsable. Chaque conducteur doit savoir comment souscrire une assurance correctement

Quelle compagnie d'assurance contacter en cas d'accident : où demander une indemnisation, indemnisation des pertes, quand contacter la compagnie d'assurance responsable de l'accide

Selon la loi, tous les propriétaires de véhicules à moteur ne peuvent conduire une voiture qu'après avoir souscrit une police OSAGO. Le document d'assurance aidera à recevoir le paiement à la victime en raison d'un accident de la circulation. Mais la plupart des conducteurs ne savent pas où s'adresser en cas d'accident, quelle compagnie d'assurance

Déduction des taxes lors de l'achat d'une voiture. Comment obtenir une déduction fiscale lors de l'achat d'une voiture

Les déductions fiscales sont une question assez intéressante qui intéresse beaucoup. Bien sûr, car vous pouvez récupérer 13 % de la transaction ! Mais existe-t-il une telle opportunité lors de l'achat d'une voiture? Et qu'est-ce qui est requis pour cette déduction?

Travailler sur une voiture personnelle - le pour et le contre

Est-il possible de travailler à temps partiel sur une voiture personnelle et quelles sont les options pour obtenir un complément de revenu en utilisant une voiture ? Jetons un coup d'œil à ces questions dans cet article