2026 Auteur: Howard Calhoun | [email protected]. Dernière modifié: 2025-06-01 07:13:51

Lorsque vous remplissez un ordre de paiement pour le paiement de la taxe, vous devez indiquer le statut du payeur. Une liste complète est présentée dans le Code fiscal de la Fédération de Russie et dans certaines ordonnances du président de la Fédération de Russie. Examinons de plus près comment déterminer le statut d'un contribuable.

Responsabilités

Les contribuables sont des personnes morales et physiques qui paient des frais. Selon la loi, ils ont les devoirs suivants:

- s'inscrire auprès du Service fédéral des impôts;

- tenir des registres des revenus (dépenses) des objets d'imposition;

- soumettre les déclarations et états financiers au Service fédéral des impôts;

- soumettre les documents sur lesquels le montant des taxes a été calculé;

- suivre les exigences pour éliminer les violations identifiées, ne pas interférer avec les fonctionnaires du Service fédéral des impôts dans l'exercice de leurs fonctions;

- pendant 4 ans, conserver les documents comptables sur le calcul et le paiement des impôts, revenus et dépenses encourus.

Les contribuables doivent également informer le Service fédéral des impôts par écrit de:

- ouverture\fermeture d'un compte - dans les 10 ansjours;

- participation à des organisations - dans un délai d'un mois;

- subdivisions distinctes dans la Fédération de Russie - dans un délai d'un mois;

- déclaration de faillite, liquidation ou réorganisation - dans les 3 jours;

- changement de lieu (résidence) - dans les 10 jours.

Droits

À son tour, le contribuable a le droit de recevoir du Service fédéral des impôts:

- informations sur les taxes applicables, précisions sur l'application de la législation;

- utiliser les avantages en temps voulu;

- bénéficiez d'un report et d'un crédit d'impôt;

- être présent à l'inspection sur le terrain.

Trouver des informations

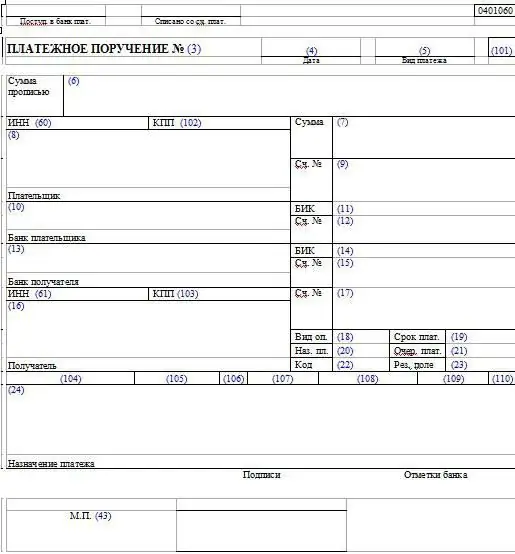

Comme mentionné ci-dessus, l'un des devoirs des contribuables est de payer des impôts. Dans ce cas, le statut du contribuable dans l'ordre de paiement est indiqué. Sinon, il est possible que les fonds n'atteignent pas le destinataire.

Le statut de contribuable est une information obligatoire. Cette information est utilisée pour identifier l'organisation. Le statut de contribuable se compose d'un numéro à deux chiffres et est saisi dans le champ 101 de l'ordre de paiement. Le tableau répertorie tous les statuts existants.

| Code | Décrypter le contribuable |

| 01 | Entreprise |

| 02 | Agent fiscal |

| 06 | Commerçant étranger |

| 08 | IP, avocat, notaire qui transfère les contributions au budget |

| 09 | IP |

| 10 | Notaire public privé |

| 11 | L'avocat qui a fondé son propre cabinet |

| 12 | Chef d'exploitation |

| 13 | Titulaire du compte bancaire |

| 14 | Contribuable versant un revenu aux particuliers |

| 16 | Participant FEA - personne physique |

| 17 | Participant FEA - IP |

| 18 | Payeur des droits de douane, non déclarant |

| 19 | Entreprises transférant des fonds retenus sur les salaires |

| 22 (21) | Membre (responsable) du groupe consolidé |

| 24 | Individuel transférant des primes d'assurance |

Division par les taxes

Le statut de contribuable actif dépend du type d'impôt payé. Par exemple, si une entreprise transfère l'impôt sur le revenu des personnes physiques à partir du salaire des employés, alors "02" doit être inscrit dans le paiement. Si nous parlons du paiement des primes d'assurance - "08". Les statuts détaillés des frais sont répertoriés dans le tableau ci-dessous.

| Taxe | Statut |

| NDFL | 02 |

| Contributions au PRF, FSS, FFOMS | 08 |

| Impôt sur le revenu, taxe foncière, transports | 01 |

| TVA | |

| UTII, STS, ESHN |

Vérification en ligne

Vous pouvez vérifier le statut du contribuable sur le revenu des particuliers via le site Web du Service fédéral des impôts. Afin de ne pas perdre de temps à saisir manuellement le TIN, les développeurs KPP, 1C ont implémenté cette fonctionnalité dans le programme 1C: Accounting mis à jour. Les résultats de la vérification sont reflétés dans la liste des clients de la carte, dans le registre des factures, le livre des achats (ventes) et les documents principaux. Pour consulter la liste complète des clients, vous devez générer un rapport universel sur le registre "Etat des contreparties" par périodes. Les options de vérification sont régies par le registre "Opérations régulières" du sous-système "Administration" dans le menu "Support".

Après avoir traité les informations, le programme renvoie les résultats suivants:

- "L'organisation est répertoriée dans la base de données" signifie que la contrepartie est enregistrée et a le statut d'une contrepartie active.

- « Cessation d'activité » signifie que le contribuable est enregistré à l'USRN, mais n'avait pas le statut de contribuable actif. Deux options sont possibles ici: la contrepartie a cessé ses activités ou le point de contrôle a été modifié.

- "Le point de contrôle ne correspond pas à celui spécifié dans la base de données" signifie que la combinaison saisie de TIN, point de contrôle n'a jamais été dans le registre.

- "Manquantcontrepartie dans la base de données » signifie que le contribuable n'a pas le statut de contribuable actif; personne n'était enregistré avec le TIN spécifié.

- "Non soumis à vérification" - un tel message s'affiche si les données d'une organisation étrangère sont saisies.

Tous les résultats de vérification reflétés sont valides pendant ±6 jours à compter de la date de la demande.

1С

Le service de recherche de clients problématiques dans 1C a été introduit en 2015. Les mises à jour ont été causées par des modifications de la loi fédérale n ° 134, selon lesquelles il était nécessaire de saisir des données sur toutes les factures dans la déclaration de TVA. Les contrôles de statut en ligne directement depuis 1C vous permettent d'éviter les erreurs lors du remplissage de la déclaration. Si, en réponse à la demande, une notification est reçue indiquant que le contribuable est enregistré, mais n'avait pas le statut de contribuable actif, la ligne avec la contrepartie est peinte en gris, si le client ne se trouve pas du tout dans le registre - en rouge. Ces clients sont reflétés de la même manière dans la ligne "Contrepartie" lors de la saisie des documents principaux.

Dans le livre des achats (ventes), le journal des factures, les résultats de la vérification sont affichés sur un panneau séparé. Si le rapport comprend des documents inactifs, ils sont surlignés en rouge et un bouton apparaît dans le panneau pour sélectionner ces lignes. Dans la déclaration de TVA intégrée, les contrôles sont effectués sur la base des informations des articles 8 à 12 de la loi fédérale, ses résultats sont affichés sur le panneau des contreparties.

Par défaut, la vérification est effectuée une fois par semaine en arrière-plan et est effectuée par TIN. Pour éviter les erreurs lors de la saisie des données dans la base de données, il est nécessaire de contrôler l'exactitude endécharge. Si l'information est mal saisie, elle sera surlignée en rouge dans le répertoire "Contreparties". Tous les documents de ces clients seront reflétés de la même manière. Ce n'est que lors de l'audit qu'il sera possible d'éviter la situation où le contribuable est enregistré à l'USRN, mais n'a pas le statut de l'actuel et a été inclus dans le rapport.

NDFL

Le statut du contribuable, mais sous une forme différente, doit être vérifié lors du calcul de l'impôt sur le revenu des personnes physiques. Selon la source et selon qu'une personne est résidente ou non, différents taux d'imposition sont fixés. Un Russe peut payer l'impôt sur le revenu des personnes physiques à des taux de 9, 13 et 35 %. Un non-résident doit transférer au budget 15% du montant des dividendes perçus et 30% de tous les autres revenus. Outre la législation russe, il existe également des traités internationaux visant à éviter la double imposition. Les taux d'imposition pour les résidents des pays alliés sont déterminés par ces lois.

Terminologie

Conformément à l'art. 207 du Code fiscal de la Fédération de Russie, un résident est une personne physique qui se trouve sur le territoire de la Fédération de Russie pendant au moins 183 jours sur 12 mois consécutifs. Le compte à rebours commence à partir du moment où une personne arrive sur le territoire de la Fédération de Russie, ce qui est consigné dans les documents douaniers.

Le statut est fixé à la date de versement des revenus et précisé:

- pour les non-résidents sans résidence permanente - à la date de fin de leur séjour sur le territoire de la Fédération de Russie;

- pour les Russes avec résidence permanente - à la date de départ hors de la Fédération de Russie.

Le recalcul de la base est effectué à la fin de la période fiscale. Prenons un exemple de calculle nombre de jours qu'un citoyen séjourne sur le territoire de la Fédération de Russie.

Exemple

Le Russe a reçu des revenus d'entreprises russes et étrangères pour l'année. Au cours de cette période, il a voyagé à plusieurs reprises en dehors de la Fédération de Russie lors de voyages d'affaires:

- 01.03-20.04 - vers l'Allemagne;

- 15.08.-14.09 - aux États-Unis;

- 20.12-20.01 - vers la Turquie.

Le statut d'un contribuable à l'impôt sur le revenu des particuliers est déterminé en fonction du calcul du nombre de jours de séjour sur le territoire de la Fédération de Russie. Les jours de passage des frontières (01.03, 15.08 et 20.12) ne sont pas inclus dans ce calcul. Autrement dit, le contribuable a passé 90 jours hors du pays pendant un an et 275 jours dans la Fédération de Russie. Il est reconnu comme résident fiscal et transfère les frais au budget aux taux prescrits dans le Code fiscal de la Fédération de Russie.

Exceptions

Pour certaines catégories de payeurs, le statut et le nombre de jours de séjour dans la Fédération de Russie n'ont pas d'importance. Le personnel militaire, les employés des autorités de l'État et des collectivités locales, détachés hors de la Fédération de Russie, sont toujours reconnus comme résidents fiscaux.

Documents

La période de séjour et d'absence sur le territoire de la Fédération de Russie doit être justifiée par des documents. Il peut s'agir d'un certificat du lieu de travail, délivré selon les données des feuilles de temps, d'une carte de migration, d'un passeport avec des marques de passage frontalier, etc.

Les personnes qui ne sont pas officiellement employées, ne quittent pas la Fédération de Russie, peuvent fournir une pièce d'identité pour confirmer leur statut de résident fiscal. Il doit indiquerdonnées sur la nationalité et le lieu de résidence. Dans les cas extrêmes, vous pouvez fournir une attestation des services du logement et des communes.

Conseillé:

Ordre de paiement : exécution de l'ordre, objet

L'ordre de paiement est mentionné dans le règlement de la Banque centrale n ° 383-P de 2012. Ce document de règlement est créé dans une institution bancaire pour effectuer un transfert partiel de fonds

Exemples d'ordres de paiement à remplir. Ordre de paiement : échantillon

La plupart des entreprises paient diverses taxes et redevances au budget. Le plus souvent, cela se fait à l'aide d'ordres de paiement. Comment les composer correctement ?

Frais de négociation : détails du paiement. Comment remplir un ordre de paiement ?

Dans les villes d'importance régionale, une taxe de vente a été introduite depuis 2015. Vous devez le payer en cas d'enregistrement pour l'utilisation de l'objet de commerce dans l'un des types d'activités. Ensuite, nous parlerons du moment et de la manière de transférer les frais de négociation, les détails du paiement seront également indiqués

UIP - qu'est-ce que c'est dans un ordre de paiement ? Identifiant de paiement unique

Depuis 2014, l'UIP est une condition importante qui doit être remplie si elle est fournie par le vendeur, et aussi si cet identifiant doit être considéré comme un UIN lorsqu'il est indiqué dans les documents de paiement pour le paiement des amendes, pénalités pour les taxes et frais. Ce code est indiqué dans le champ de l'ordre de paiement au numéro 22. Il peut être rempli à la fois manuellement et à l'aide d'outils logiciels spéciaux, dont le principal est "1C: Enterprise"

Part du contribuable dans le droit au véhicule dans la déclaration

Lors de l'achat d'une voiture, il est important de prêter attention aux caractéristiques techniques du véhicule. Après tout, non seulement la vitesse de déplacement dépend de la quantité de puissance, mais également du montant de la taxe à payer annuellement. La part du contribuable dans le droit à un véhicule (TC) et une déclaration correctement établie sont également d'une grande importance