2026 Auteur: Howard Calhoun | calhoun@techconfronts.com. Dernière modifié: 2025-01-24 13:16:39

Aujourd'hui, le système de retraite de la République du Kazakhstan subit des changements importants. Relativement récemment, divers fonds de pension du Kazakhstan opéraient sur le territoire de la république, ce qui signifiait la concurrence, et donc la possibilité de concurrence entre eux pour attirer les clients. Cependant, pendant plusieurs années, ce système n'a pas donné de bons résultats. La crise financière est devenue un test sévère pour les organisations non gouvernementales, qui, à leur tour, ont dû assumer toutes les obligations pour compenser les pertes des déposants. Par conséquent, il a été décidé de fusionner les fonds de pension du Kazakhstan en un seul, qui sera directement subordonné aux structures étatiques. Cela implique d'une part un contrôle et d'autre part une garantie de la sécurité de l'argent des déposants.

Premier et premier

La Caisse de retraite du peuple du Kazakhstan dès le premier jour de son ouverture a commencé à jouir de la plus grande confiance des citoyens. Si vous regardez les données officielles, vous pouvez voir qu'environ 40 % de toute l'épargne-retraite dans tout le pays sont concentrés ici. 60 % restantsrépartis entre d'autres fonds. De tels indicateurs permettent au PF de Halyk Bank d'être le principal investisseur non seulement en République du Kazakhstan, mais également à l'étranger. Le fonds de pension de la Banque populaire du Kazakhstan est choisi par un citoyen actif sur quatre, et le nombre de déposants ne cesse de croître.

Fusionner les structures

Jusqu'en 2014, chaque résident du pays avait le choix de l'endroit où garder son argent. Certes, personne ne pouvait les contrôler. À quoi ça ressemblait: chaque mois, 10% sont déduits de votre salaire et une organisation tierce en dispose à sa discrétion, reçoit des bénéfices qu'elle n'est pas pressée de partager avec ses investisseurs. Les fonds de pension du Kazakhstan ont démontré leur insolvabilité et il a été décidé de fusionner ces structures.

En avril 2014, le président du fonds UAPF a annoncé qu'à partir d'aujourd'hui tous les dépôts sont transférés à l'UAPF. L'épargne a été transférée dans le montant dans lequel elle était constituée au moment du transfert. Les fonds de pension du Kazakhstan ont rendu compte des fonds décaissés.

Actuellement

Tous les clients des anciens fonds sont devenus des déposants de l'UAPF. D'une part, ils n'avaient pas vraiment le choix, puisqu'il n'y avait pas d' alternative, mais, d'autre part, ils étaient assurés que les dépôts étaient désormais sécurisés. De plus, l'État surveillera non seulement la sécurité, mais aussi la multiplication de ces montants. En d'autres termes, le fonds de pension du Kazakhstan est devenu un système plus transparent. Désormais, les citoyens peuvent recevoir des informations complètes sur leur épargne, y compris des relevés bancairesfonds.

Données sur les contributeurs

Le Fonds de pension unifié du Kazakhstan a déjà ouvert en 2014 environ 2,5 millions de comptes individuels pour ses nouveaux déposants, chacun étant attribué à l'un des déposants. Dans le même temps, des accords sur la prévoyance volontaire ont été conclus, il y en avait environ un million et demi au total. La fusion des fonds s'est déroulée de manière régulière, en stricte conformité avec les procédures approuvées. Le transfert des avoirs de prévoyance a eu lieu en un jour ouvrable.

Aide à l'information

Le fonds de pension cumulatif du Kazakhstan assume une transparence totale de l'état des comptes des déposants. Les gens ont besoin de savoir ce qui se passe avec leur argent et à combien ils peuvent s'attendre à la retraite. Au printemps 2017, l'introduction d'une notification centralisée des citoyens sur les économies a été introduite. Pour ce faire, il vous suffit d'indiquer à l'agence la plus proche comment vous souhaitez les recevoir.

Les données peuvent venir sous la forme d'un message SMS ou sous la forme d'une déclaration par e-mail. De plus, après avoir reçu un mot de passe individuel, vous pouvez entrer vous-même sur le site et voir le réapprovisionnement de votre compte. Des informations sur les économies d'investissement ou les pertes subies par le fonds, qui deviennent également un problème pour les citoyens ordinaires, seront également publiées ici.

Nouvelles technologies

Aujourd'hui, l'EPNF a développé et mis en place une application mobile pour smartphones et tablettes. Désormais, vous n'avez plus besoin d'imprimer ou de demander des données. Directement à partir deà l'aide de votre téléphone, vous pouvez ouvrir une page individuelle et consulter le relevé, contacter la succursale la plus proche et recevoir de nouvelles informations sur le fonds.

L'application fonctionne en deux langues, elle conviendra donc à toute la population du Kazakhstan. Pour autoriser l'application, vous devez saisir votre identifiant et votre mot de passe, avec lesquels le contributeur accède au site Web de l'UAPF. Si vous n'en avez pas, vous devrez vous rendre dans n'importe quelle succursale et obtenir les données.

Utiliser l'argent de la retraite

C'est la question qui préoccupe le plus les gens. En prélevant 10% de leur salaire chaque mois, ils n'ont pas la capacité de contrôler les dépôts de ces fonds, et aussi de les utiliser en cas de besoin sérieux. Une question raisonnable se pose: pourquoi une banque ou un fonds peut-il, à sa discrétion, risquer l'argent des pensions, l'investir parfois dans des institutions financières non rentables, et une personne est privée de la possibilité de recevoir une partie de l'accumulation, même si elle est en détresse besoin ?

J'aimerais souligner que le modèle de retraite n'est pas statique. Elle change constamment. L'expérience mondiale, les appels et les souhaits des déposants sont étudiés et des calculs sont effectués. En effet, le retrait anticipé des fonds est un réel problème. Il y a des gens qui ont besoin d'argent aujourd'hui, par exemple pour payer le traitement d'une maladie grave.

Conditions préalables pour les paiements

Lorsque les fonds ont été dégroupés, la possibilité de recevoir des fonds avant la retraite était pratiquementzéro. Ce n'est qu'après l'unification de tous les actifs et comptes des déposants à l'UAPF qu'il est devenu possible de créer une base de données unique et de conserver les registres de l'épargne. Et ce n'est que maintenant, 18 ans après la création du système de retraite, que les fonds d'un compte de retraite séparé sont devenus importants. Cela a permis de parler non seulement d'assurer la vie d'une personne à la retraite, mais aussi d'augmenter son bien-être avant d'entrer dans un repos bien mérité.

Objectif

Il est toujours impossible de retirer de l'argent d'un fonds de pension au Kazakhstan, mais cette question est constamment à l'étude. En se tournant vers l'expérience mondiale, nous voyons que ces fonds ne peuvent pas être pris pour les dépenses courantes. Une condition obligatoire est la destination exclusive de l'utilisation des fonds de pension. Il peut s'agir d'une transaction vitale ou du remboursement d'une partie d'un prêt hypothécaire pour acheter une maison individuelle. Les experts soutiennent que la libre disposition des fonds accumulés ne devrait pas être autorisée, car sinon, dans quelques décennies, nous aurons une génération entière sans moyens de subsistance. Cet argent a un objectif strictement défini - assurer la vie après la retraite. Et seulement après avoir accumulé une quantité suffisante, il sera possible de commencer à les utiliser plus tôt que prévu.

Combien devrait être sur le compte

Donc, aujourd'hui, un modèle est en cours d'élaboration, sur la base duquel une personne doit d'abord accumuler un coussin financier qui assurera sa vie à la retraite, et après avoir dépassé ce seuil, commencer progressivement à utiliser ces fonds. Mais la paroleil ne s'agit pas de leur retrait complet. Après que le déposant ait atteint 50 ans (pour les femmes) ou 55 ans (pour les hommes), il a le droit de transférer son épargne à l'une des compagnies d'assurance, après quoi cette dernière commence à accumuler des paiements conformément à l'accord conclu.

La rente de retraite

C'est un autre concept avec lequel les futurs retraités devront se familiariser. C'est grâce à ce programme que vous pourrez recevoir votre argent avant l'âge de la retraite. Comme mentionné ci-dessus, les gens peuvent les obtenir auprès des compagnies d'assurance. Après avoir évalué le montant cumulé, l'entreprise accumule un paiement annuel, qui augmentera chaque année de 5 %.

Mais ce n'est pas si simple. Pour exercer ce droit, une femme doit avoir au moins 8 800 000 tenges sur son compte au moment où elle atteint l'âge de 50 ans. Un homme de moins de 55 ans doit gagner au moins 6 300 000. Après la signature du contrat, vous recevrez 10 % de ce montant sur votre compte bancaire dans un délai d'une semaine. Et puis chaque année - 25%. Par exemple, si au moment de la conclusion du contrat, il y avait 10 000 000 de tenge sur le compte, le paiement unique sera de 1 000 000 de tenge et les paiements annuels seront de 400 000. Ils sont attribués à vie.

Caractéristiques de la rente

Les paiements sont attribués sur une base continue, jusqu'à la fin de la vie d'une personne. De plus, dans le cadre du contrat, vous pouvez fixer une période pour les héritiers de 0 à 30 ans. La compagnie d'assurance permet de percevoir un versement forfaitaire complémentaire pouvant aller jusqu'à 8% du montant de l'épargne. Et bien sûr, l'indexation sera effectuée chaque année. Alors qu'on s'attend à ce qu'il soit5%, mais il est tout à fait possible qu'avec le temps ce montant évolue à la hausse. Vous pouvez suivre d'autres changements dans le travail du fonds de pension sur le site officiel.

Conseillé:

À qui confier son épargne-pension ? Notation des fonds de pension

La réforme de l'assurance retraite implique une gestion indépendante de la part capitalisée de la retraite par chaque citoyen. Afin de répartir raisonnablement votre épargne, vous devez disposer de certaines informations, par exemple, connaître la notation des fonds de pension russes

Combien d'impôts un employeur paie-t-il pour un employé ? Fonds de pension. Caisse d'assurance sociale. Fonds d'assurance médicale obligatoire

La législation de notre pays oblige l'employeur à effectuer des paiements pour chaque employé dans l'état. Ils sont régis par le Code des impôts, le Code du travail et d'autres réglementations. Tout le monde connaît le fameux impôt sur le revenu des particuliers de 13 %. Mais combien coûte vraiment un employé à un employeur honnête ?

"KIT Finance" (fonds de pension non étatique) : avis et place dans la notation des fonds de pension

"KIT Finance" est un fonds de pension non étatique qui intéresse de nombreux citoyens. Peut-on lui faire confiance ? Que pensent les membres et le personnel de l'organisation ? Quelle est la fiabilité de ce fonds ?

Taxes de transport au Kazakhstan. Comment vérifier la taxe de transport au Kazakhstan? Délais de paiement de la taxe de transport au Kazakhstan

La responsabilité fiscale est un énorme problème pour de nombreux citoyens. Et ils ne sont pas toujours résolus rapidement. Que peut-on dire de la taxe de transport au Kazakhstan ? Ce que c'est? Quelle est la procédure pour le payer ?

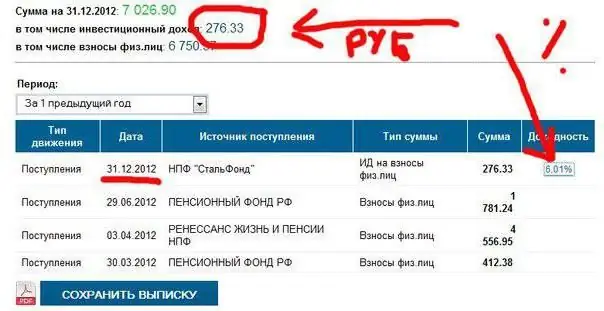

NPF "Stalfond": notation parmi d'autres fonds. Fonds de pension non étatiques

Choisir un fonds de pension non étatique n'est pas aussi facile qu'il n'y paraît. Il existe de nombreuses organisations similaires en Russie. L'un d'eux est "Stalfond". Quels sont ses avantages et ses inconvénients ? Quelle est la qualité de l'entreprise ? Quelle est la place dans la notation des FNP en Russie ?