2026 Auteur: Howard Calhoun | calhoun@techconfronts.com. Dernière modifié: 2025-01-24 13:16:20

Tout entrepreneur qui démarre sa propre entreprise peut choisir indépendamment un système d'imposition. Pour cela, les exigences des collectivités locales, le sens de l'activité et les revenus du travail prévus sont pris en compte. Le système UTII est considéré comme un choix idéal pour les hommes d'affaires débutants qui préfèrent travailler dans le domaine des services à la population ou du commerce de détail. Lorsque vous utilisez ce mode, plusieurs frais sont remplacés par un seul type de taxe. Il est considéré comme facile à calculer et ne change pas non plus dans le temps. Il n'est pas affecté par le montant des revenus perçus.

Nuances du système

Tous les aspirants entrepreneurs doivent comprendre les différents régimes fiscaux autorisés dans le secteur d'activité choisi. Comment fonctionne le système UTII ? Les principales caractéristiques du mode incluent:

- le calcul des frais est basé sur un indicateur physique spécial, un rendement estimé et des coefficients régionaux;

- le taux d'imposition reste inchangé si l'indicateur physique ne change pas;

- les frais devront être payés trimestriellement;

- une fois par trimestre, une déclaration est déposée auprès du Service fédéral des impôts;

- comme indicateur physiquepeut être la taille de l'espace de vente au détail ou le nombre de sièges dans le transport de passagers.

La taxe sous ce régime est considérée comme facile à calculer, c'est pourquoi les entrepreneurs décident souvent de faire les calculs et de remplir eux-mêmes la déclaration. Cela vous permet d'économiser beaucoup d'argent sur l'embauche d'un comptable.

Quelles taxes sont remplacées ?

Le système UTII offre la possibilité aux entrepreneurs de ne payer qu'une seule cotisation. Ils remplacent d'autres types de taxes, notamment:

- impôt sur le revenu et impôt sur le revenu des personnes physiques;

- impôt sur les biens utilisés dans le cadre d'une entreprise;

- TVA

L'utilisation de ce système présente à la fois des avantages et des inconvénients. Le plus souvent, les représentants des petites et moyennes entreprises choisissent la fiscalité simplifiée et l'UTII. Avec l'aide de tels régimes, il est possible de réduire considérablement la charge fiscale et de simplifier la comptabilité des entreprises.

Pros du régime

Les principaux avantages du système incluent:

- Le système d'imposition UTII peut être appliqué aussi bien par les entrepreneurs individuels que par les entreprises;

- simplifie considérablement le processus de tenue des registres, puisque même l'entrepreneur lui-même peut remplir la déclaration;

- le montant de l'impôt versé au budget ne dépend en aucun cas du bénéfice reçu, par conséquent, avec un revenu important, un entrepreneur peut payer une petite somme d'argent;

- remplacé par une redevance unique de taxes quelque peu complexes, ce qui réduit encore la charge fiscale;

- siun entrepreneur n'exerce pas d'activité pendant un trimestre, il est alors possible de calculer l'impôt uniquement sur la base de la période effectivement travaillée.

En raison de ces avantages, de nombreux entrepreneurs, qu'ils soient débutants ou hommes d'affaires expérimentés, préfèrent émettre des UTII.

Défauts du système

Bien que l'UTII présente de nombreux avantages indéniables, certains inconvénients d'un tel régime ressortent. Ceux-ci incluent:

- si des entreprises ou des entrepreneurs individuels travaillent avec des entreprises qui appliquent la TVA, il ne sera pas possible de réduire les coûts grâce au remboursement de la TVA;

- il existe de nombreuses exigences pour les entrepreneurs individuels et les entreprises qui souhaitent passer à ce mode;

- un montant fixe d'impôt est considéré non seulement comme un avantage, mais également comme un inconvénient, car si un entrepreneur ne perçoit pas de revenus d'activités, il devra quand même transférer le montant dû au Service fédéral des impôts;

- vous devez vous inscrire directement à l'endroit choisi pour faire des affaires.

De telles lacunes font que tous les entrepreneurs ne peuvent pas profiter du régime simplifié.

Qui peut transférer ?

Avant de demander la transition vers ce régime, vous devez étudier les codes OKVED qui relèvent de l'UTII. Seulement dans ce cas, vous pouvez comprendre dans quel domaine d'activité vous pouvez travailler afin de passer à ce système d'imposition. Les principaux payeurs de cette taxe sont les entreprises opérant dans le domaine du commerce, de la prestation de services à la population ou du transport de passagers.

Ça ne marchera pasutilisez le mode dans les conditions suivantes:

- l'entreprise est grande, elle tire donc un profit important de ses activités;

- l'entreprise emploie plus de 100 personnes en un an;

- entrepreneur spécialisé dans la restauration, l'éducation, la médecine ou les services sociaux;

- dans la société, plus de 25 % du capital social appartient à d'autres entreprises;

- il n'est pas permis de passer à UTII pour les entreprises spécialisées dans la location de stations-service à louer;

- le commerce s'effectue dans une pièce d'une superficie de plus de 150 mètres carrés. m.

Par conséquent, avant de commencer à travailler, vous devez évaluer la possibilité d'utiliser le système UTII pour calculer la taxe.

Comment y aller ?

Depuis 2013, le passage à ce régime peut être effectué par chaque entrepreneur sur une base volontaire. Vous ne pouvez utiliser le système que si le domaine d'activité choisi répond aux exigences du régime. La transition est possible dans les situations suivantes:

- si seule une SARL ou un entrepreneur individuel est enregistré, il est alors nécessaire de demander le passage à ce mode dans les 5 jours suivant l'enregistrement;

- si un entrepreneur travaille sur la base de base, alors la transition vers UTII est autorisée à tout moment;

- si un entrepreneur individuel travaille sous d'autres modes, par exemple, sous PSN ou STS, la transition n'est autorisée qu'à partir du début de l'année, par conséquent, avant le 15 janvier, une notification correspondante doit être envoyée au Fédéral Service des impôts.

La violation de ces exigences peut entraîner le fait que l'entrepreneurporté à la responsabilité. S'il n'informe pas les employés du Service fédéral des impôts en temps opportun de la transition vers un régime simplifié, il devra alors calculer de nombreux impôts sur la base de l'OSNO.

Quand le droit d'utiliser UTII est-il perdu ?

Chaque entrepreneur doit comprendre le système UTII et la procédure pour son application. Dans certaines situations, les entreprises et les entrepreneurs individuels peuvent perdre le droit d'utiliser ce système. Ceci est possible dans les cas suivants:

- l'entreprise cesse de travailler sur des activités conformes à ce régime;

- violation de la condition de base pour le travail sur UTII;

- la région décide d'abandonner ce régime.

Si les entreprises ou les entrepreneurs individuels perdent pour diverses raisons le droit d'utiliser le système UTII, ils doivent envoyer un avis pertinent au Service fédéral des impôts dans les 5 jours, sur la base duquel le contribuable est radié.

Activités principales

Le système d'imposition UTII pour une LLC n'est adapté que si l'entreprise choisit des activités adaptées au travail. La même exigence s'applique aux entrepreneurs individuels. Le mode est le plus souvent utilisé dans les situations suivantes:

- fourniture de services domestiques;

- location de parking;

- stockage de voitures dans un parking payant;

- transport de passagers et de marchandises, mais l'entreprise ne doit pas avoir plus de 20 véhicules immatriculés;

- commerce de détail, mais la surface de vente ne peut excéder 150 m². m;

- réparation,service ou lavage de voiture;

- trading sans salle de marché;

- fournir des services vétérinaires;

- vente de marchandises par le biais de points de vente non fixes;

- mise à disposition de logements à usage temporaire, mais la superficie des locaux ne peut pas dépasser 500 mètres carrés. m;

- diffuser des publicités à l'aide de diverses structures ou véhicules;

- location d'un terrain où sera implantée une organisation commerciale ou un établissement de restauration.

Une liste complète des activités se trouve à l'art. 346.26 NK.

Règles de fonctionnement

STS et UTII sont considérés comme les systèmes d'imposition les plus populaires. Si un entrepreneur choisit une taxe imputée, il prend en compte les règles d'activité:

- les entreprises et les entrepreneurs individuels peuvent créer indépendamment leurs propres politiques comptables;

- lors du calcul, le rendement de base calculé pour chaque type d'activité est pris en compte, et un indicateur physique spécial est également pris en compte;

- nécessairement un entrepreneur doit être engagé dans la tenue d'un livre de caisse;

- la combinaison d'UTII avec d'autres régimes est autorisée.

La combinaison du système général et de l'UTII est la plus souvent utilisée. Dans ce cas, l'entreprise pour un certain secteur d'activité peut calculer la TVA en coopération avec les principales contreparties.

Quand est-il avantageux d'utiliser le système ?

Le système fiscal UTII présente de nombreux avantages importants pour chaque entrepreneur ou chef d'entreprise. Mais pas toujours l'utilisation d'un tel mode estbénéfique. Il est conseillé de l'utiliser uniquement dans les situations suivantes:

- l'activité d'un entrepreneur est rentable, donc son profit croît régulièrement, mais la fiscalité reste inchangée, ce qui permet de percevoir un bénéfice net important;

- l'ouverture d'une petite entreprise, il n'est donc pas nécessaire de s'occuper d'une comptabilité complexe et de la préparation de rapports spécifiques et nombreux;

- pour les entrepreneurs en démarrage, le choix d'un tel système est considéré comme optimal, car dans un premier temps, ils peuvent calculer indépendamment la taxe, ainsi que rédiger des déclarations, ce qui réduira le coût de la rémunération d'un comptable professionnel.

Mais avant de demander au Service fédéral des impôts le passage à ce régime, vous devez vous assurer que l'activité envisagée sera réellement rentable. Cela est dû au fait que même s'il y a une perte, vous devrez payer une taxe correctement calculée, car elle ne dépend pas du bénéfice reçu. Par conséquent, au début, les entrepreneurs travaillent généralement selon l'OSNO. La transition du système commun à l'UTII peut être effectuée à tout moment de l'année, donc après avoir reçu le profit optimal, vous pouvez utiliser le régime simplifié.

Règles de paiement des taxes

Avant de passer à UTII, chaque entrepreneur doit comprendre les règles de déclaration et de calcul des impôts. Le plus souvent utilisé dans les UTII de détail. Les règles de paiement de la taxe imputée incluent:

- la période fiscale est d'un trimestre;

- les fonds sont payés le 20e jour du mois suivant la fin du trimestre;

- en outre, tous les trois mois, il est nécessaire de soumettre une déclaration pour ce régime au Service fédéral des impôts;

- Si le jour représenté par la date d'échéance est un week-end ou un jour férié, la date d'échéance est avancée d'un jour ouvrable.

Si un retard est détecté même dans la journée, l'entrepreneur devra payer une amende et des pénalités. Par conséquent, les hommes d'affaires doivent aborder leurs tâches de manière responsable pour le transfert rapide des impôts.

Nuances de l'établissement et du dépôt d'une déclaration

Remplir la déclaration UTII est considéré comme un processus simple et rapide. Par conséquent, la procédure est souvent mise en œuvre directement par l'entrepreneur. Les informations suivantes sont incluses dans ce document:

- informations sur l'entrepreneur;

- date de génération de la documentation;

- retour de base;

- coefficients fixés par les autorités locales de chaque région;

- calcul des taxes;

- montant immédiat de la redevance payable à la date d'échéance.

Le remplissage de la déclaration UTII peut être effectué à l'aide de programmes spéciaux émis directement par le Service fédéral des impôts. Dans de tels programmes, il suffit de saisir les informations nécessaires sur l'indicateur physique, la rentabilité de base et les coefficients régionaux pour que le calcul automatique soit effectué. Après cela, les lignes principales de la déclaration sont remplies par le programme.

Avec l'aide d'un tel programme, vous pouvez facilement imprimer la déclaration finale ou la soumettre par voie électronique. Le reporting sur UTII est simple etrapide à remplir. La documentation complète doit être soumise au plus tard le 20e jour du mois suivant la fin du trimestre. Si la déclaration n'est pas soumise au département du Service fédéral des impôts dans les délais impartis, elle sert de base au calcul des amendes et pénalités.

Comment est-il calculé ?

La taxe est calculée selon une formule spéciale. Des informations y sont saisies concernant les caractéristiques du domaine d'activité sélectionné. Par exemple, si UTII est utilisé pour le commerce de détail, la taille de la salle des marchés doit être utilisée comme indicateur physique.

Lors du calcul, la formule suivante est utilisée:

montant de la taxe=(rentabilité de base de l'entrepriseK1 (coefficient d'ajustement)K2 (coefficient local fixé par l'administration régionale)indicateur physique de l'entreprise / nombre de jours dans un moisnombre réel de jours dans un mois pendant lequel l'entrepreneur a travaillé pour la direction choisietaux d'imposition.

Le taux d'imposition est standard de 15 %, mais les autorités locales de chaque région, si nécessaire, peuvent réduire ce chiffre. Les frais peuvent être calculés indépendamment ou à l'aide de calculatrices spéciales.

Les frais peuvent-ils être réduits ?

Tout entrepreneur souhaite réduire le fardeau fiscal de différentes manières afin de payer un montant moins élevé. Lorsque vous utilisez UTII, vous pouvez utiliser quelques astuces pour réduire l'impôt payé. Celles-ci incluent les méthodes suivantes:

- si un entrepreneur travaille sans la participation des employés, alors vous pouvez réduirela base d'imposition pour l'impôt imputé pour 100 % des cotisations versées à la Caisse de pensions et à d'autres fonds;

- s'il y a au moins un travailleur salarié pour lequel l'entrepreneur verse des fonds au PF et à d'autres fonds, alors la base d'imposition ne peut être réduite que de 50 % des cotisations transférées.

Il existe de nombreuses façons illégales par lesquelles des hommes d'affaires peu scrupuleux réduisent le montant de l'impôt. Tous violent les exigences de la loi, par conséquent, si de telles actions sont détectées, les entrepreneurs sont tenus responsables. Il est utilisé comme punition non seulement une amende importante, mais aussi la suspension des activités. En cas de dissimulation de revenus à une échelle particulièrement importante, une peine d'emprisonnement peut même être prévue.

Risques d'activité

Lorsqu'il choisit UTII, un entrepreneur doit se préparer à certains risques. Ceux-ci incluent:

- Même si l'activité ne génère aucun revenu, il sera impossible de déposer une déclaration zéro, donc dans tous les cas, vous devrez payer un montant forfaitaire d'impôt au budget.

- Si les conditions changent pendant le travail, de sorte que l'entrepreneur individuel ne pourra pas appliquer UTII, vous devrez alors passer à OSNO ou STS dans les 5 jours après avoir enfreint les conditions d'utilisation de UTII.

- Si une activité sélectionnée n'est pas conforme à ce régime, il sera alors impossible d'utiliser le système, mais si l'entrepreneur soumet des déclarations UTII et paie une taxe imputée, alors si une telle violation est détectée, le les employés du Service fédéral des impôts recalculeront, vous devrez doncpayer des impôts supplémentaires au Service fédéral des impôts dans le cadre de l'OSNO.

L'utilisation de ce mode doit être faite par chaque entrepreneur avec une extrême prudence afin de ne pas faire face aux conséquences négatives de l'utilisation d'UTII.

Comment fonctionne l'arrêt UTII ?

Chaque entrepreneur peut appliquer ce régime fiscal sur une base volontaire. S'il est décidé de passer à un autre régime, il est nécessaire pour cela de soumettre la demande nécessaire au département du Service fédéral des impôts en temps opportun.

Les organisations soumettent une demande au service des impôts sous la forme d'UTII-3, mais les entrepreneurs individuels établissent une demande sous la forme d'UTII-4. La documentation est transférée dans les 5 jours suivant la fin des travaux sur UTII. Si cette exigence n'est pas respectée, la direction du Service fédéral des impôts peut décider de la nécessité de recalculer l'impôt pour toute la période d'activité de l'entrepreneur sous le régime simplifié.

Conclusion

UTII est considéré comme un régime fiscal abordable et intéressant. Ce système peut être utilisé à la fois par les entrepreneurs et diverses organisations. Pour utiliser le mode, certaines exigences et conditions doivent être remplies. Une taxe unique remplace plusieurs types de frais, ce qui réduit considérablement la charge fiscale et simplifie la comptabilité.

Les entrepreneurs doivent comprendre comment le montant des frais est calculé correctement, ainsi que de quelle manière ils peuvent être réduits. En plus du paiement de la taxe, il est tenu de soumettre une déclaration trimestrielle au département FTS dans le formulaire prescrit. Ce n'est qu'avec une comptabilité appropriée que vous pouvez éviter l'accumulation d'amendes et de pénalités.

Conseillé:

Gestion électronique des documents : avantages et inconvénients, essence du système, modes de mise en œuvre

L'article présente les avantages de la gestion électronique des documents et énumère également les principales étapes pour la mettre en œuvre dans le travail de toute entreprise. Les lacunes de ce système sont indiquées, ainsi que les principales difficultés auxquelles sont confrontés les propriétaires d'entreprises

Gestion centralisée : système, structure et fonctions. Principes du modèle de gestion, avantages et inconvénients du système

Quel modèle de gestion est le meilleur : centralisé ou décentralisé ? Si quelqu'un en réponse pointe l'un d'entre eux, il est mal versé dans la gestion. Parce qu'il n'y a pas de mauvais et de bons modèles en management. Tout dépend du contexte et de son analyse compétente, qui permet de choisir la meilleure façon de gérer l'entreprise ici et maintenant. La gestion centralisée en est un excellent exemple

Hydroponie : qu'est-ce que c'est ? Avantages et inconvénients de ce système

Aujourd'hui, un système tel que la culture hydroponique est très populaire. Tout le monde ne sait pas ce que c'est, alors que beaucoup mangent presque quotidiennement ses fruits : légumes verts, fruits et légumes

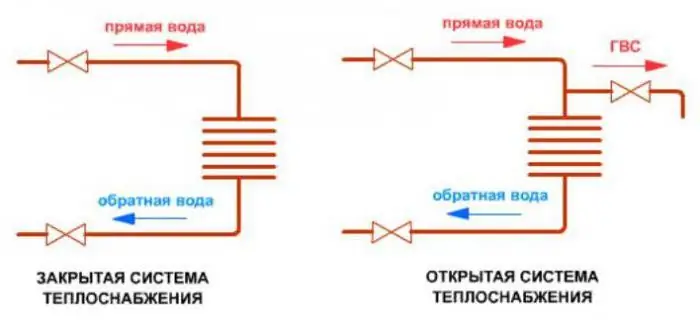

Système de chauffage fermé et ouvert : caractéristiques, inconvénients et avantages

À l'heure actuelle, il est prometteur d'introduire la technologie d'un système d'alimentation en chaleur fermé pour les consommateurs. L'approvisionnement en eau chaude vous permet d'améliorer la qualité de l'eau fournie au niveau de l'eau potable. Bien que les nouvelles technologies économisent les ressources et réduisent les émissions atmosphériques, elles nécessitent des investissements importants. Les moyens de mise en œuvre se font au détriment des financements commerciaux et budgétaires, des concours pour les projets d'investissement et autres événements

Système de missiles anti-aériens. Système de missiles anti-aériens "Igla". Système de missiles anti-aériens "Osa"

La nécessité de créer des systèmes de missiles anti-aériens spécialisés était mûre pendant la Seconde Guerre mondiale, mais les scientifiques et les armuriers de différents pays n'ont commencé à aborder la question en détail que dans les années 50. Le fait est que jusque-là, il n'y avait tout simplement aucun moyen de contrôler les missiles intercepteurs