2026 Auteur: Howard Calhoun | [email protected]. Dernière modifié: 2025-01-24 13:16:35

Par ordonnance n ° ММВ - 7/11/450, le 14 octobre 2015, le Service fédéral des impôts de Russie a approuvé le formulaire de déclaration: calcul de l'impôt sur le revenu des particuliers sous la forme 6impôt sur le revenu des particuliers, qui a été calculé et retenues auprès des particuliers au cours de la période de déclaration. La déclaration selon le formulaire approuvé doit être remplie et soumise à l'IFTS pour tous les agents fiscaux (sociétés, organisations, entreprises et entrepreneurs individuels).

Rapport sur le formulaire 6-NDFL: règles de livraison, structure

Le rapport 6NDFL est soumis au bureau des impôts tous les trimestres. La date limite de soumission est le dernier jour du mois suivant le mois de déclaration. Si cette date tombe un jour férié, un samedi ou un dimanche, la date valide pour soumettre le rapport est le jour ouvrable suivant le week-end ou le jour férié.

En 2017, le calcul du rapport doit être remis à l'administration fiscale au plus tard:

- 3 avril 2017 (calcul annuel pour 2016),

- 2 mai 2017 (rapport trimestriel pour trois mois de 2017),

- 31 juillet 2017 (rapport semestriel 2017),

- 31 octobre 2017 (rapport sur neuf mois 2017).

Le rapport pour 2017 doit être soumis au plus tard le 2 avril 2018année.

Le non-respect des délais de déclaration entraîne des sanctions de la part des autorités fiscales. L'agent des impôts est puni d'une amende de mille roubles pour chaque mois de retard, même si le retard n'était que d'un jour.

Des pénalités sont prévues en cas d'enregistrement incorrect et d'erreurs dans le calcul de l'impôt sur le revenu des particuliers. Pour les inexactitudes découvertes par les autorités fiscales, vous devrez payer une amende de cinq cents roubles.

Ce rapport fournit des informations non pas sur une personne en particulier, mais en général sur l'impôt sur le revenu accumulé et transféré pour toutes les personnes qui ont perçu des revenus dans l'organisation.

Le calcul des montants cumulés et retenus dans le rapport 6NDFL a la composition suivante:

- informations de base sur l'agent chargé de la retenue: page de titre

- Estimations totales: section 1

- détails: section 2

Il est important de connaître les règles de formation de la section 1, comment remplir la section 2 de la 6 déclaration de revenus des particuliers, titre.

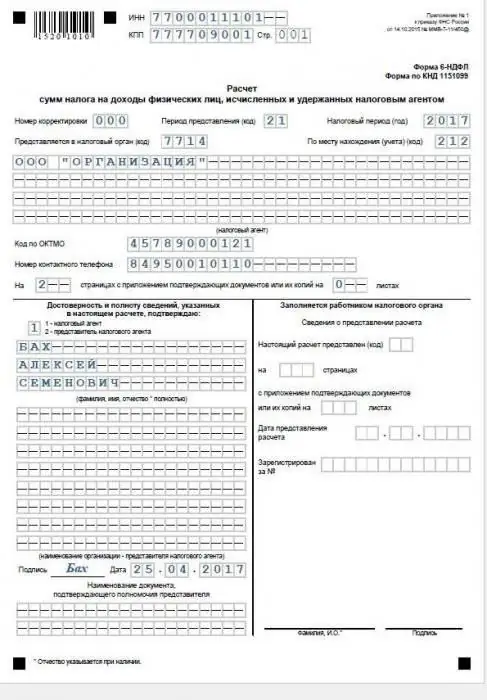

6Rapport NDFL: titre

Sur la première page (de titre) sont indiqués:

- données d'enregistrement de l'agent fiscal (nom avec décodage, code OKTMO, TIN, KPP, numéro de téléphone de contact);

- informations sur le rapport soumis (nom du formulaire, code KND, code de provision et année de la période fiscale);

- données sur l'administration fiscale (code IFTS).

La page de titre est certifiée par le responsable ou son représentant.

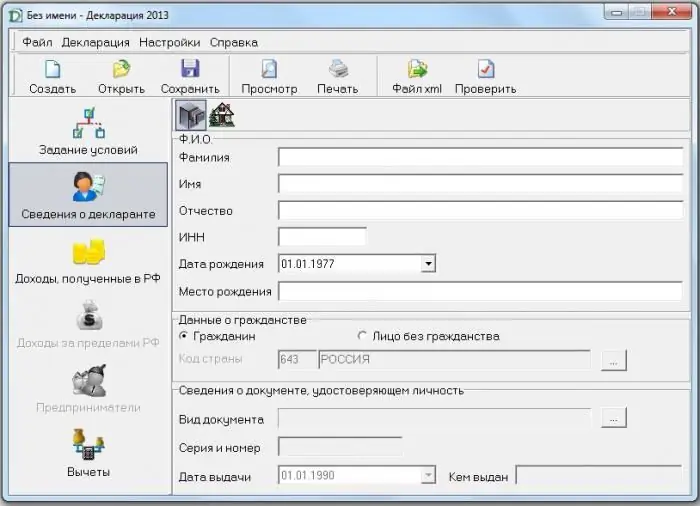

Un exemple de remplissage de la feuille n°1 (titre) est donné ci-dessous.

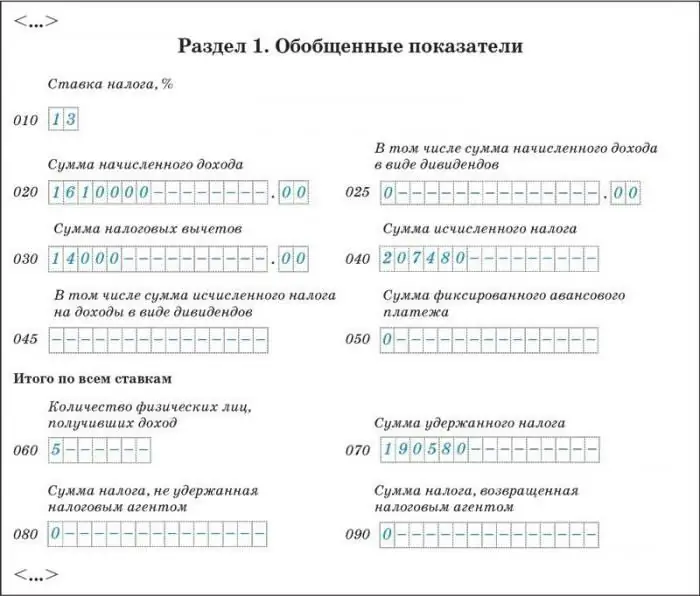

Formulaire 6 Impôt sur le revenu des personnes physiques: totaux

Les indicateurs généraux pour le calcul et la retenue de l'impôt sur le revenu des personnes physiques au cours de la période de déclaration sont indiqués dans la première section.

L'article 1 est prescrit pour chaque taux auquel l'impôt sur le revenu a été calculé. En règle générale, l'entreprise applique un taux de 13 %.

Séparément, pour chaque taux, la première section présente les données du trimestre de déclaration, calculées selon la méthode de la comptabilité d'exercice pour l'ensemble de la période fiscale:

- montant total des revenus calculés (avec les dividendes) et séparément le montant des dividendes;

- déductions fiscales appliquées (montant total);

- le montant de l'impôt sur le revenu calculé, retenu, non retenu, retourné par l'employeur;

- nombre d'employés (personnes physiques qui percevaient un revenu imposable).

Attention: en règle générale, le montant de l'impôt sur le revenu calculé n'est pas égal au montant retenu. La retenue à la source réelle de l'impôt sur le revenu est effectuée lors du paiement du règlement mensuel final et a souvent lieu au cours du mois de la période de déclaration suivante.

Un exemple de remplissage de la section 1 du rapport 6 de l'impôt sur le revenu des personnes physiques est donné ci-dessous.

Les valeursdes indicateurs de la première section dépendent de la façon de remplir la section 2 de la section 6 de l'impôt sur le revenu des personnes physiques.

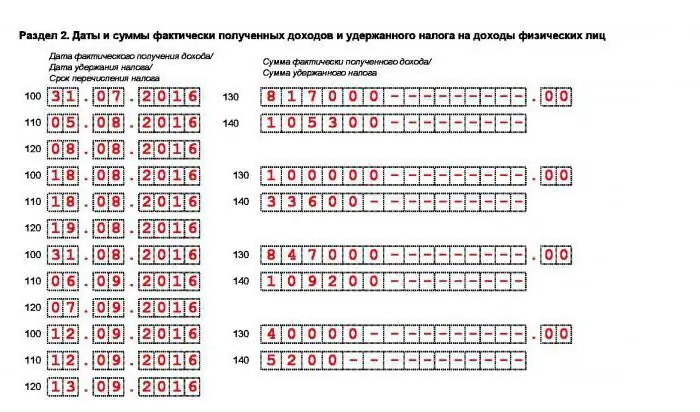

Deuxième section 6 de l'impôt sur le revenu des personnes physiques: informations de base

2 section 6 impôt sur le revenu des particuliers - tableau d'information. Il indique dans l'ordre chronologique:

- toutes les transactions de régularisation des revenus qui ont été payées au cours de la période de déclaration (au cours du trimestre) avec l'indication obligatoire de la date de régularisation;

- montant de l'impôt sur le revenu retenude chaque revenu versé, en indiquant la date de déduction;

- date effective du transfert de l'impôt sur le revenu à l'IFTS.

Les informations sur chaque revenu perçu dans la deuxième section du formulaire sont indiquées en blocs:

- date et montant des revenus effectivement perçus par les salariés - gr. 100 et gr. 130 respectivement;

- date et montant de l'impôt retenu (à partir du montant spécifié dans la colonne 130) - gr. 110 et gr. 140 respectivement;

- date limite de transfert de l'impôt sur le revenu au budget (pour ce type de revenu) - gr. 120.

Ensuite, le bloc est répété autant de fois qu'il y a eu de retenues d'impôt sur le revenu.

2 la section 6 de l'impôt sur le revenu des personnes physiques (exemple de remplissage en comptabilité) est présentée ci-dessous.

Règles de base pour remplir la deuxième section du 6NDFL

Vous trouverez ci-dessous quelques conseils généraux sur la façon de remplir la section 2 de la 6 déclaration d'impôt sur le revenu des personnes physiques.

Les récompenses en espèces versées au cours du trimestre de déclaration, mais non soumises à l'impôt sur le revenu, ne figurent pas dans le rapport.

Sous la forme de 6NDFL, le montant du revenu avant impôt est saisi, c'est-à-dire qu'il n'est pas réduit du montant de l'impôt sur le revenu.

Les informations fournies dans la deuxième section du formulaire ne correspondent pas aux informations de la première section. Étant donné que la première section fournit les résultats croissants de l'ensemble de la période fiscale, y compris le trimestre de déclaration, et la seconde - les données du seul trimestre de déclaration.

Si le même jour, des revenus ont été reçus avec des délais différents pour le paiement de l'impôt sur le revenu des personnes physiques au budgetpersonnes, puis dans le formulaire, elles sont indiquées sur différentes lignes.

La ligne 120 indique les délais de transfert de l'impôt sur le revenu établis par le Code fiscal de la Fédération de Russie. Si la taxe est transférée avant la date limite, en gr. 120 ne reflète pas la date réelle du paiement, mais le maximum autorisé NC.

En particulier, vous devez être prudent dans une situation où le paiement des revenus et le transfert de l'impôt ont effectivement été effectués le dernier jour du trimestre. La date de paiement de la taxe au budget doit être indiquée conformément au code des impôts, et ce sera déjà la date de la prochaine période de déclaration. Par conséquent, la transaction devrait être enregistrée au cours du prochain trimestre.

Si les revenus de l'entreprise n'ont été payés qu'au cours d'un trimestre ou une fois par an, le rapport est soumis pour le trimestre au cours duquel les revenus ont été payés, et sans faute les trimestres suivants de l'année en cours.

Et dans une telle situation, comment remplir la section 2 du formulaire 6 de l'impôt sur le revenu des personnes physiques - les revenus n'ont été payés qu'au deuxième trimestre ? Pour le premier trimestre, le rapport ne peut pas être soumis (puisqu'il est avec zéro indicateur), le rapport des deuxième, troisième et quatrième trimestres doit être soumis. Dans ce cas, seule la première section est remplie dans le rapport des troisième et quatrième trimestres.

Comment remplir 6 déclarations d'impôt sur le revenu: lignes 100-120

Les informations des lignes 100 à 120 dépendent du type de charge.

Un tableau permettant de déterminer comment remplir correctement la section 2 de la section 6 de l'impôt sur le revenu des particuliers est présenté ci-dessous.

| Type de revenu |

Fait date. paiement revenu p. 100 |

Date tenue. impôt sur le revenu p. 110 |

Délai de paiement du précompte mobilier au budget p. 120 |

| Salaire, primes et bonus |

Dernier. jour du mois selon. paie |

Payday |

Jour suivant après jour énum. ou paiement à la paie |

|

Vacances, paiement feuilles au chômage. |

Holiday Pay Day et les fiches de paie c'est facile capacités |

Jour de paie des vacances, et fiches de paie handicap |

Dernier. jour du mois paiement vacances et feuilles au chômage. |

|

Règlement final en quittant employé |

Jour de mise à pied |

Date de fin de paiement calcul en cas de licenciement. |

Jour suivant pour paiement heureux règlement final |

|

Revenu en nature. forme |

Jour du transfert de revenu en nature. formulaire |

Fermer jour de paiement autres revenus |

Jour suivant pour paiement heureux revenu |

| Dais over limit | Dernier. jour du mois, au chat. rapport préalable émis |

Le plus proche. jour de paiement autres revenus |

Jour suivant pour paiement heureux revenu |

|

Bénéfice matériel de économie le % |

Dernier calendrier. jour du mois de validité du contrat |

Prochaine date de publication autres revenus |

Jour suivant pour après-midi répartition des revenus |

| Ex. revenu non salarial | Jour reçu revenu, récompense. | Jour reçu revenu, récompense. |

Le lendemain gagner un revenu, récompense. |

|

Récompense. par contrat de service entrepreneur |

Jour du recensement au compte personnel ou avance de fonds récompenses entrepreneur |

Jour du transfert ou avance de fonds récompense. |

À côté de paiement jour de récompense |

Compilation de la deuxième section de 6NDFL: données pour le rapport

Comment remplir la section 2 6 Impôt sur le revenu des particuliers ? Le calcul est présenté selon les données initiales de Lampochka LLC.

Au quatrième trimestre. En 2016, 14 personnes ont perçu un revenu dans l'entreprise:

- douze personnes sous contrat de travail;

- un fondateur de LLC (pas un employé de Lampochka LLC);

- un designer travaillant dans une SARL dans le cadre d'un contrat de droit civil pour la prestation de services.

L'entreprise emploie des personnes qui ont le droit dedéductions d'impôt sur le revenu standard.

Deux membres du personnel ont reçu une allocation familiale standard en 2016:

- Petrovoi N. I. - dans les 10 mois à compter du début de l'année pour 1 enfant 1400 roubles x 10 mois=14 000 roubles

- Morozov E. N. - dans les 3 mois à compter du début de l'année pour trois enfants - ((1400 x 2) + 3000) x 3 mois.=17 400 roubles

- Un employé en 2016 a bénéficié d'une déduction forfaitaire en tant que personne handicapée: Sidorov A. V. - pendant 12 mois à compter du début de l'année, la déduction s'élevait à 500 x 12 mois.=6000 roubles.

Pour remplir facilement la section 2 du calcul de 6 impôt sur le revenu des particuliers pour le quatrième trimestre. 2016, nous utiliserons la table auxiliaire suivante. Il reflète les montants des paiements, des déductions fiscales, des impôts courus et payés au 4ème trimestre.

|

Date problèmes revenu |

Date réel get (frais) revenu |

Date maintenir NDFL |

Date renouvelée nombre NDFL |

Dernier date limite liste NDFL |

Voir reçu récompense. (revenu) en roubles |

Montant revenu en roubles |

Montant taxe déductions en roubles |

Conservé NDFL en roubles |

| 11.10.16 | 30.09.16 | 11.10.16 | 11.10.16 | 12.10.16 |

Salaire pour septembre (fin. calcul) |

300000 | 1900 |

((300000+150000) -1900))x13%= 58253, où 150000 déjà payé l'avance pour 1 moitié de septembre |

| 20.10.16 | 31.10.16 | 11.11.16 | 11.11.16 | 12.11.16 |

Paiement anticipé pour 1 polo- blâme Octobre |

150000 | ||

| 20.10.16 | 20.10.16 | 20.10.16 | 31.10.16 | 31.10.16 |

Avantage par le temps chômage |

24451, 23 |

3183 (24451, 23х13%) |

|

| 25.10.16 | 25.10.16 | 25.10.16 | 25.10.16 | 31.10.16 |

Récompense. sous contrat prov. services |

40000 |

5200 (40000х13%) |

|

| 11.11.16 | 31.10.16 | 11.11.16 | 11.11.16 | 14.11.16 |

Salaire frais pour deuxième mi-temps. Octobre |

317000 | 1900 |

((317000+150000) -1900)х13% 60463 |

| 11.11.16 | 11.11.16 | 11.11.16 | 30.11.16 | 30.11.16 | Vacances | 37428, 16 |

4866 (37428, 16x13%) |

|

| 20.11.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Gagner. frais pour le premier demi novembre |

150000 | ||

| 09.12.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Salaire pour le deuxième demi novembre |

320000 | 500 |

((320000+150000) -500)x13 %= 61035 |

| 20.12.16 | 30.12.16 | 11.01.17 | 11.01.17 | 12.01.17 |

Salaire pour le premier genres. Décembre |

150000 | ||

| 26.12.16 | 26.12.16 | 26.12.16 | 26.12.16 | 27.12.16 | Dividendes | 5000 |

(5000x13%) 650 |

|

| 27.12.16 | 27.12.16 | 27.12.16 | 27.12.16 | 28.12.16 |

Cadeaux en non espèces formulaire |

35000 |

28000 (4000х7) |

910((35000-28000) x13%) |

| TOTAL | 1528879, 39 | 32300 | 194560 | |||||

Le tableau montre les cadeaux du Nouvel An offerts à sept employés.

En 2016, ces salariés n'ont pas reçuaide financière et autres cadeaux.

Un exemple de remplissage de la deuxième section de 6NDFL

Selon les informations indiquées dans le tableau ci-dessus, réfléchissez à la manière de remplir la section 2 6 de l'impôt sur le revenu:

Premier bloc:

- p. 100 - 2016-09-30 ligne 130 - 300000;

- p. 110 - 2016-11-10 p.140 - 58253;

- p. 120 - 12.10.2016.

Deuxième bloc:

- p. 100 - 20.10.2016 p.130 - 24451.23;

- p. 110 - 2016-10-20 p.140 - 3183;

- p. 120 - 31.10.2016.

Troisième bloc:

- p. 100 - 25.10.2016 ligne 130 - 40000;

- p. 110 - 25.10.2016 p.140 - 5200;

- p. 120 - 31.10.2016.

Quatrième bloc:

- p. 100 - 25.10.2016 ligne 130 - 40000;

- p. 110 - 25.10.2016 p.140 - 5200;

- p. 120 - 31.10.2016.

Cinquième bloc:

- p. 100 - 31.10.2016 ligne 130 - 317000;

- p. 110 - 11.11.2016 p.140 - 60463;

- p. 120 - 2016-11-14.

Sixième bloc:

- p. 100 - 2016-11-11 p.130 - 37428.16;

- p. 110 - 2016-11-11 p.140 - 4866;

- p. 120 - 2016-11-30.

Septième bloc:

- p. 100 - 2016-11-30 ligne 130 - 32000;

- p. 110 - 09.12.2016 p.140 - 6103;

- p. 120 - 12.12.2016.

Huitième bloc:

- p. 100 - 26.12.2016 ligne 130 - 5000;

- p. 110 - 26.12.2016 p.140 - 650;

- p. 120 - 27.12.2016.

Neuvième bloc:

- p. 100 - 27.12.2016 p.130 -35000;

- p. 110 - 27.12.2016 p.140 - 910;

- p. 120 - 28.12.2016.

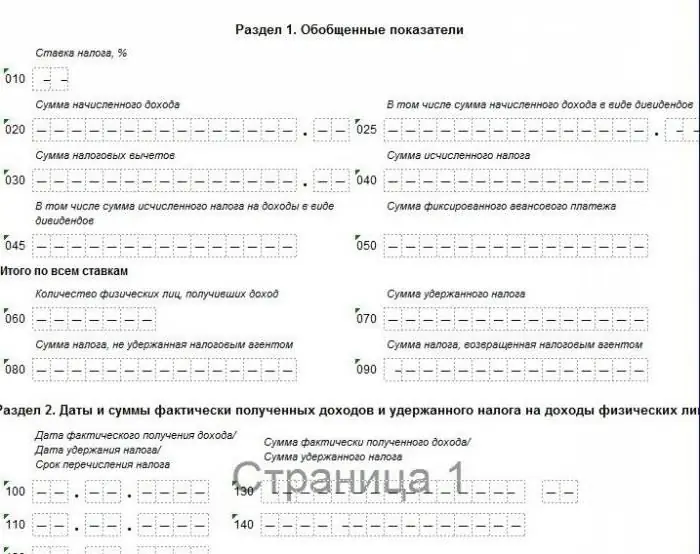

2 section 6 de l'impôt sur le revenu des personnes physiques: formulaire, exemple de remplissage d'un rapport zéro

Le rapport 6NDFL doit être fourni par les agents fiscaux: les entreprises (organisations) et les entrepreneurs individuels qui versent une rémunération pour le travail à des particuliers. Si, au cours de l'année civile, un entrepreneur individuel ou une entreprise n'a pas accumulé ou versé de revenus aux employés et n'a pas mené d'activités financières, le calcul zéro du formulaire 6NDFL ne peut pas être soumis à l'IFTS.

Mais si une organisation ou un entrepreneur individuel fournit un calcul nul, alors le Service fédéral des impôts est obligé de l'accepter.

Les inspecteurs de l'IFTS ne savent pas que l'organisation ou l'entrepreneur individuel au cours de la période de référence n'a pas mené d'activités financières et n'étaient pas des agents fiscaux, et attendent le calcul sous la forme de 6NDFL. Si le rapport n'est pas soumis dans les deux semaines suivant la date limite de soumission, le Service fédéral des impôts a le droit de bloquer le compte bancaire et d'imposer des sanctions à l'entrepreneur individuel ou à l'organisation qui n'a pas soumis le rapport.

Afin d'éviter des problèmes avec l'IFTS, un comptable a le droit de soumettre une déclaration 6NDFL (avec des valeurs vides) ou d'écrire une lettre d'information à l'IFTS.

Un exemple de rapport préparé pour livraison avec zéro indicateur est présenté ci-dessous.

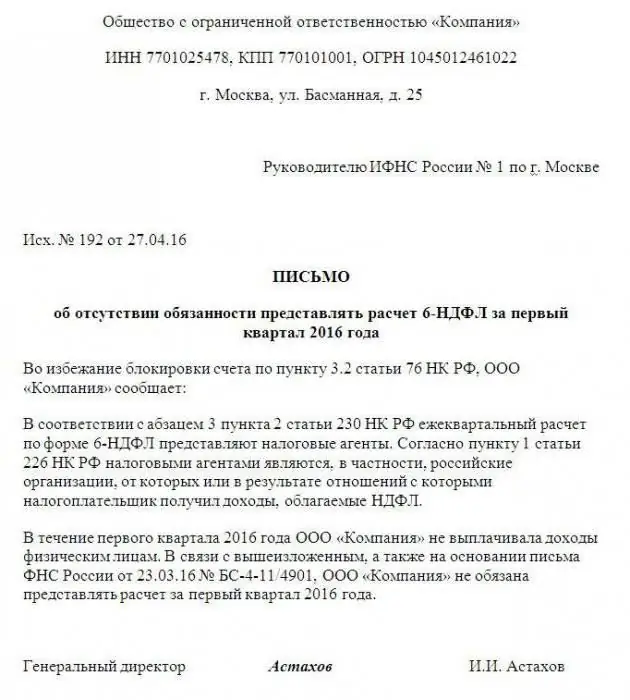

Un exemple de lettre à l'IFTS concernant le rapport zéro peut être vu ci-dessous.

Remplir 6 impôts sur le revenu: un algorithme d'actions

Pour faciliter le travail de remplissage de la deuxième section du calcul de 6NDFL, vous avez besoin de:

- Prendretous les ordres de paiement pour le paiement de l'impôt sur le revenu des personnes physiques au cours du trimestre de déclaration.

- Recueillir tous les ordres de paiement pour le transfert de revenus aux employés et les ordres de paiement pour l'émission de revenus de la caisse, les classer par ordre chronologique.

- Créer une table auxiliaire selon l'exemple décrit ci-dessus

- Renseignez les informations pour chaque type de revenu dans le tableau selon les informations données dans la section: "Comment remplir 6NDFL: lignes 100-120".

- De la table auxiliaire complétée, prenez les informations pour la section 2 du calcul de l'impôt sur le revenu des personnes physiques.

Attention:

- La ligne 110 indique le jour où le revenu de l'employé a été effectivement payé (même si le salaire ou d'autres revenus ont été payés après la date établie par le code des impôts).

- L'impôt sur le revenu des personnes physiques n'est pas retenu lors du paiement d'une avance.

- À la ligne 120, la date limite de transfert de l'impôt au budget par type de revenu est indiquée, et non la date réelle du transfert de l'impôt sur le revenu (même si l'impôt est transféré après la date fixée par le code des impôts).

- À la ligne 140, le montant de l'impôt sur le revenu calculé à partir du revenu payé est saisi (si l'impôt sur le revenu n'est pas transféré en totalité ou pas transféré du tout, alors l'impôt qui aurait dû être transféré est toujours saisi).

Deuxième section 6 impôt sur le revenu des particuliers. Situation: Impossible de retenir l'impôt

Comment remplir la section 2 de l'impôt sur le revenu des particuliers 6 lorsqu'il n'est pas possible de retenir l'impôt sur le revenu d'un employé ?

Une personne a reçu un revenu en nature (par exemple, un cadeau), mais n'a plus de versements en espèces.

Uil n'y a aucune possibilité pour l'employeur de retenir et de transférer au budget l'impôt sur le revenu à partir du revenu donné en nature.

Comment remplir la section 2 de 6 de l'impôt sur le revenu des particuliers dans cette situation est indiquée ci-dessous:

- p.100 - jour d'émission du revenu en nature;

- p.110 - 0;

- p.120 - 0;

- p.130 - revenu en nature (montant);

- p.140 - 0.

Le montant des revenus non retenus est indiqué dans la première section de la déclaration à la page 080.

Conclusion

Déclaration 6 impôt sur le revenu des particuliers - nouveau rapport pour les comptables. Lors du remplissage, un grand nombre de questions se posent, toutes les nuances ne sont pas prises en compte et reflétées dans les recommandations données par les autorités fiscales. Des explications et des éclaircissements sur des questions controversées sont régulièrement donnés dans des lettres officielles du Service fédéral des impôts de la Fédération de Russie. En 2017, le formulaire de déclaration et les règles pour le remplir restent inchangés. Cet article explique comment remplir la section 2 de la section 6 de l'impôt sur le revenu des particuliers dans les situations les plus courantes, l'algorithme ci-dessus pour compiler la deuxième section du calcul est appliqué avec succès dans la pratique.

Bonne chance avec votre soumission !

Conseillé:

Règles pour remplir une attestation 2 impôt sur le revenu des particuliers : instructions étape par étape, formulaires requis, délais et procédure de livraison

Les particuliers sont tenus de transférer les impôts accumulés sur leurs revenus aux fonds du budget de l'État. Pour ce faire, une attestation de 2 impôts sur le revenu des personnes physiques est remplie. Ce document affiche des données sur le revenu et les déductions fiscales des particuliers. L'employeur est tenu de soumettre cette documentation chaque année aux autorités de régulation compétentes du lieu de son enregistrement. Les instructions et les règles pour remplir le certificat 2 de l'impôt sur le revenu des particuliers seront discutées dans l'article

Les principaux éléments de l'impôt sur le revenu des particuliers. Caractéristiques générales de l'impôt sur le revenu des personnes physiques

Qu'est-ce que l'impôt sur le revenu ? Quels sont ses principaux éléments ? Caractéristiques des contribuables, objets d'imposition, assiette, période d'imposition, prélèvements (professionnels, normaux, sociaux, immobiliers), taux, calcul de l'impôt sur le revenu des personnes physiques, son paiement et sa déclaration. Qu'entend-on par élément invalide de l'impôt sur le revenu des personnes physiques ?

Avances sur l'impôt sur le revenu. Impôt sur le revenu : versements anticipés

Les grandes entreprises russes sont, en règle générale, redevables de l'impôt sur le revenu, ainsi que des acomptes sur celui-ci. Comment sont calculés leurs montants ?

Déclaration 3-Impôt sur le revenu des personnes physiques : comment la remplir correctement

De temps en temps dans nos vies, il arrive des moments où nous avons besoin d'une déclaration 3-NDFL. Tous les contribuables ne savent pas comment le remplir. Oui, et la peur de gâcher quelque chose décourage de faire ce métier. Cependant, tout n'est pas si effrayant. L'essentiel est d'être prudent lors du remplissage et de ne pas être nerveux. Et dans le cadre de cet article, nous essaierons de dire en détail quand une déclaration d'impôt sur le revenu pour 3 personnes est nécessaire, comment la remplir et comment simplifier ce processus

Comment calculer l'impôt sur le revenu : un exemple. Comment calculer correctement l'impôt sur le revenu ?

Tous les citoyens adultes paient certaines taxes. Seuls certains d'entre eux peuvent être réduits et calculés exactement par eux-mêmes. L'impôt le plus courant est l'impôt sur le revenu. On l'appelle aussi impôt sur le revenu. Quelles sont les caractéristiques de cette contribution au trésor public ?