2026 Auteur: Howard Calhoun | [email protected]. Dernière modifié: 2025-01-24 13:16:37

Qu'est-ce qu'une lettre de crédit en termes simples ? Cette question peut être trouvée assez souvent sur le World Wide Web. Beaucoup de gens croient que ce mot est utilisé pour désigner un terme complexe incompréhensible pour la personne moyenne, mais en réalité, tout est plus simple qu'il n'y paraît. Dans notre article d'aujourd'hui, nous vous expliquerons en détail ce qu'est une lettre de crédit dans une banque. Intéressé? Alors commencez à vous familiariser bientôt !

Qu'est-ce qu'une lettre de crédit en termes simples ?

Nous n'irons pas par quatre chemins, mais répondrons immédiatement à votre question. En termes simples, une lettre de crédit est l'un des moyens les meilleurs et les plus fiables de protéger votre organisation contre les risques associés au paiement anticipé des transactions financières. La lettre de crédit permet de s'assurer lors de coopérations avec de nouveaux partenaires. La banque dans cette situation est un intermédiaire, quiun compte spécial stocke temporairement de l'argent. Il agit également comme une sorte de garant, qui assume la responsabilité du paiement des finances. Cela crée des conditions favorables tant pour le fournisseur que pour le destinataire.

Lettre de crédit - un compte bancaire spécial qui donne le droit de réserver les finances sur celui-ci dans les relations commerciales. Si les deux parties respectent les termes de l'accord, la banque doit verser une certaine somme d'argent au bénéficiaire.

Où la lettre de crédit est-elle utilisée ?

Une lettre de crédit dans une banque en termes simples - qu'est-ce que c'est ? Nous pensons que cette question est claire. Découvrons maintenant où il est utilisé. En règle générale, ces formes de calcul sont le plus souvent utilisées dans le secteur des entreprises: un entrepreneur qui a commandé un produit peut être sûr que les fonds ne seront retirés de son compte de travail qu'après l'expédition. Le fournisseur, à son tour, peut être sûr qu'il recevra son paiement monétaire bien mérité. Les fonds ne sont transférés que lorsque la banque reçoit les documents nécessaires. De plus, la forme de paiement par lettre de crédit est souvent utilisée lors de la conclusion de transactions d'achat-vente importantes.

Comment fonctionne une lettre de crédit ?

Pour répondre à cette question, il vous suffit de vous familiariser avec l'algorithme des actions des parties qui ont décidé d'utiliser la forme de calcul dont nous discutons:

- Le fournisseur déclare par écrit l'ouverture d'une lettre de crédit, après quoi un compte bancaire lui est attribué.

- Après réception de la marchandise, l'acheteur soumet des documents à la banque,qui confirment le respect des termes du contrat avec le fournisseur.

- Lorsque les procédures ci-dessus sont terminées, le montant convenu à l'avance est retiré du compte de l'acheteur.

Les retraits peuvent être effectués soit par la banque payeuse, soit par la banque réceptrice.

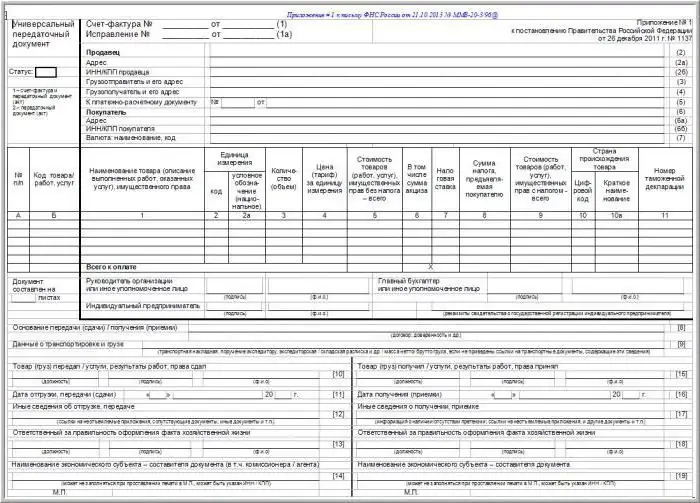

Accord de lettre de crédit

En plus de ce qu'est une lettre de crédit en termes simples, vous devez également savoir ce qui est nécessaire pour effectuer la transaction.

Le document qui régit la relation des parties contient toutes les informations nécessaires pour mener à bien la transaction. Le contrat fixe:

- Type de formulaire utilisé.

- Frais de commission.

- Détails des participants.

- Montant du financement réservable.

- Instructions nécessaires en cas de défaut.

- Conditions de la lettre de crédit.

- Ordre de paiement.

- Droits et obligations des deux parties.

Types de lettres de crédit

Il existe les types de lettres de crédit suivants à la banque:

| Enduit (déposé) | Le plus utilisé. Les fonds sont transférés dès le début sur le compte de la banque bénéficiaire |

| Découvert | La banque d'exécution a le droit de retenir le financement du compte correspondant dans la limite du montant spécifié dans l'accord |

| Révocable | L'émetteur peut annuler le transfert de fonds si le payeur donne un ordre écrit. Le consentement du destinataire n'est pas requis |

| Irrévocable | Accordannulé uniquement lorsque le vendeur l'accepte |

| Confirmé (Révocable/Irrévocable) | Les paiements sont effectués par l'entrepreneur même s'il n'y a pas de fonds sur le compte du payeur |

| Réserver | La banque qui a ouvert le compte peut s'engager par écrit auprès du vendeur sur l'historique des paiements en cas de non-respect par l'acheteur des clauses du contrat. Dans une telle situation, l'acheteur remplira toutes ses obligations envers le fournisseur |

| Revolver | En règle générale, ils s'ouvrent pour une partie du montant total du paiement, et après l'accumulation des fonds de l'acheteur, il reprend au montant précédemment spécifié. Il est utilisé dans les zones où les marchandises sont livrées selon un certain calendrier |

| Circulaire | Donne le droit de recevoir des fonds en vertu d'une lettre de crédit dans tous les correspondants de l'établissement de crédit notifiant |

| Avec clause rouge | Sur instruction de l'émetteur, l'organisme bancaire notifiant crédite le financement au vendeur avant qu'il ne fournisse les documents confirmant la livraison |

Maintenant, regardons de plus près les plus demandés.

Couvert et découvert

Les dépôts et les transactions garanties sont les lettres de crédit les plus couramment utilisées. Les types de contrats déterminent la spécification des opérations elles-mêmes.

- Opération couverte. Dans ce cas, lors de l'émission d'une lettre de crédit, la banque émettrice transfère les fonds via le compte du payeur pour la totalitéla taille de la lettre de crédit. Les financements sont mis à l'entière disposition de la banque exécutante pendant toute la durée de la transaction.

- Opération découverte. Une opération bancaire garantie implique le transfert de fonds par la banque émettrice. L'établissement de crédit chargé de l'exécution a la possibilité de retirer des fonds de son compte dans la limite de la valeur de la lettre de crédit. La procédure de retrait d'argent d'un compte dans la banque émettrice est déterminée par des accords spéciaux entre les institutions financières.

Révocable et irrévocable

En deuxième place dans la demande sont révocables et irrévocables. Ils ont également leurs propres caractéristiques spéciales.

- Opération révocable. La banque émettrice a le plein droit de moderniser ou d'annuler complètement l'opération bancaire révocable. La base du retrait d'une lettre de crédit peut être un ordre écrit du payeur. La coordination avec le destinataire de la somme d'argent dans ce cas n'est pas requise. Après cette procédure, la banque émettrice n'assume aucune responsabilité envers le payeur.

- Opération irrévocable. Une lettre de crédit non répudiable ne peut être annulée que si le destinataire accepte de modifier les termes du contrat. Un changement partiel des conditions dans cette situation n'est pas pris en compte.

Le destinataire des fonds d'une transaction bancaire peut refuser de payer, mais jusqu'à l'expiration de son terme et à condition que cela ait été stipulé dans l'accord. Sur accord préalable, l'acceptation d'un tiers ayant les droits du payeur est également autorisée.

Pour et contre

En plus de ce qu'est une lettre de crédit en termes simples, beaucoup s'intéressent également aux avantages et aux inconvénients de ce phénomène.

Les plus sans ambiguïté incluent:

- Contrôle légal du contrat.

- Possibilité de réaliser des bénéfices excédentaires à partir du compte de l'acheteur.

- Réduire le risque de ne pas recevoir le montant convenu dans l'accord.

- Assurance pour l'acheteur de recevoir la livraison à temps.

- Le droit d'économiser sur les paiements d'intérêts (ce qui ne peut être fait avec un prêt régulier).

Si nous considérons objectivement les lettres de crédit, nous devrions également parler de leurs inconvénients:

- Durée du contrat en raison du grand nombre de documents.

- Possibilité de limiter la transaction par l'état.

- Commission chère.

- Les fonds ne sont pas crédités sur le compte du bénéficiaire sans fournir les documents spécifiés lors de la rédaction du contrat.

Règlements mutuels

Lors de la conclusion d'un contrat dans le contrat, il est nécessaire d'indiquer la forme des règlements mutuels, ainsi que le schéma de fourniture de services ou les caractéristiques de la livraison de marchandises. En outre, les types de lettres de crédit prévus et leurs caractéristiques sont prescrits dans les documents. Pour éviter des problèmes à l'avenir, les informations suivantes doivent figurer dans le contrat:

- Nom de la banque émettrice.

- Données d'identification du bénéficiaire du financement.

- Nom de l'institution financière qui sert le destinataire de l'argent.

- Le montant d'argent en banqueopérations.

- Types que les deux parties vont utiliser.

- Méthode d'information du destinataire des fonds sur l'ouverture d'une transaction à la banque.

- Méthode d'information du payeur nécessaire pour déposer de l'argent.

- La durée de la lettre de crédit, le moment de la fourniture des documents importants et les règles de leur exécution.

- Caractéristiques du paiement par transaction.

Opérations de lettre de crédit

Les services pour les transactions de lettres de crédit peuvent être mis en œuvre de différentes manières, tout dépend de l'établissement de crédit. En règle générale, les banques effectuent de telles opérations:

- Ouverture d'un service. La banque ouvre un passif financier après la demande du client. Pour concrétiser cette obligation, la banque, au nom du demandeur, doit transférer la somme d'argent en faveur du vendeur de biens ou d'immeubles. De plus, l'émetteur peut confier l'exécution de cette obligation à une autre banque après vérification de tous les titres importants.

- Confirmation d'engagement. La banque émet une garantie de paiement pour une lettre de crédit, qui a été établie par un autre organisme bancaire.

- Conseiller une lettre de crédit. Notification à l'établissement de crédit que la lettre de crédit a été ouverte, modifiée ou clôturée. L'avis officiel est généralement envoyé par lettre, fax ou tout autre moyen de communication électronique. Après vérification des papiers, la banque informe le vendeur de l'émission d'une facture pour le montant spécifié dans le contrat. Le conseil est contrôlé par les normes de la loi, par conséquent, afin d'éviter les violations, les banques consacrent beaucoup de temps et d'efforts à ce processus.

- Accomplissement d'une obligation. La première étape consiste àvérification des documents soumis par le bénéficiaire du financement. Lorsque deux banques sont impliquées dans une transaction, la partie exécutante doit aviser la banque émettrice du paiement. Cette procédure n'est acceptable que si les documents sont conformes aux termes du contrat. Si les documents ne remplissent pas ces conditions, l'obligation n'est pas remplie. Le paiement devient possible lorsque l'acheteur accepte d'accepter les documents présentant des défauts.

À quoi dois-je faire attention ?

Qu'est-ce qu'une lettre de crédit en termes simples, nous en avons déjà discuté. Au final, nous nous concentrerons sur quelques points importants.

Pour que le partenariat réussisse, le payeur doit, seul ou avec l'aide d'un professionnel, étudier ce format d'opérations bancaires. Les lettres de crédit diffèrent selon la forme des règlements mutuels. Pour un certain cas, vous devez choisir la forme de partenariat optimale.

Kcredit c'est quoi en termes simples ? Nous espérons avoir réussi à donner une réponse claire et compréhensible à cette question !

Conseillé:

Exemples de remplissage d'une lettre de voiture. Règles pour remplir une lettre de voiture

Pour que les activités de l'entreprise soient pleinement conformes aux exigences de la loi, lors du remplissage des documents, vous devez suivre les instructions établies. Cet article traite d'exemples de remplissage d'une lettre de voiture et d'autres documents d'accompagnement, de leur objectif, de leur structure et de leur signification dans les activités des organisations

Quelle est la signification de la discipline du travail ? Le concept, l'essence et la signification de la discipline du travail

Il est difficile de surestimer l'importance de la discipline du travail. En effet, dans les relations de travail, l'employeur et l'employé font souvent face à des situations où l'un et l'autre s'estiment avoir raison, mais leurs opinions ne mènent pas à un accord. La discipline du travail réglemente légalement de nombreux points sur lesquels les conflits et le mécontentement entre les participants aux relations de travail ne surviennent tout simplement pas. Le prochain article porte sur les principaux points de la discipline du travail

Un exemple de lettre de recommandation. Comment rédiger une lettre de recommandation d'une entreprise à un employé, pour l'admission, pour une nounou

Un article pour ceux qui sont confrontés à la rédaction d'une lettre de recommandation pour la première fois. Vous trouverez ici toutes les réponses aux questions sur le sens, le but et la rédaction des lettres de recommandation, ainsi qu'un exemple de lettre de recommandation

Découvert - qu'est-ce que c'est en termes simples ? Essence, conditions, connexion

Le découvert est une offre unique des banques qui vous permet de dépasser la limite des fonds disponibles sur votre compte ou votre carte. L'article décrit les types de découvert disponibles, la manière dont l'option est correctement établie, ainsi que les paramètres positifs et négatifs dont elle dispose

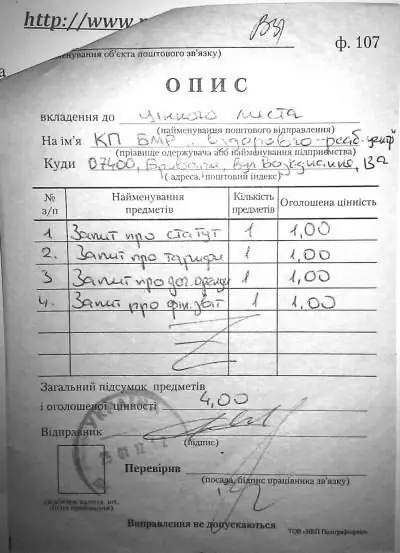

Lettre recommandée avec description en pièce jointe. La procédure d'envoi d'une lettre recommandée avec une description de la pièce jointe

À l'ère de l'informatique, les gens s'écrivent de moins en moins de lettres papier. Il peut sembler que dans un proche avenir une organisation telle que la poste deviendra généralement obsolète. Mais en réalité c'est loin d'être le cas. Bien souvent, il est tout simplement impossible de se passer de réexpédition de courrier. Dans cet article, nous examinerons la procédure d'envoi d'une lettre recommandée avec une description en pièce jointe. Parlons également de la durée de la lettre et du coût d'un tel service