2026 Auteur: Howard Calhoun | [email protected]. Dernière modifié: 2025-01-24 13:16:37

Chaque propriétaire légal d'une voiture ou d'un autre véhicule immatriculé reçoit un avis d'imposition annuel du service des impôts local indiquant le montant de la taxe. Les calculs relèvent de la responsabilité de l'autorité exécutive et le contribuable ne devrait pas y être impliqué. Cependant, des erreurs dans les régularisations se produisent de temps en temps, il est donc préférable de revérifier le montant indiqué. C'est facile à faire si vous savez en quoi consiste la taxe.

Ce qui détermine le montant du paiement

Afin de calculer combien de taxe sur la puissance devra payer dans un cas particulier, vous devez prendre en compte différents indicateurs. Cependant, certains d'entre eux dépendront de la région. Ainsi, le paiement est déterminé par:

- type de matériel taxable;

- puissance du moteur;

- taux d'imposition de la puissance (HP) dans le sujet de la Fédération de Russie oùvéhicule immatriculé;

- nombre de mois de propriété dans une année;

- appartenant à une catégorie préférentielle;

- le coût de la voiture (est-ce si cher qu'il entre dans la catégorie qui augmente le taux de distribution);

- âge du véhicule - certaines régions.

La législation fédérale détermine le taux de base. Néanmoins, les autorités de chaque région ou région sont libres de l'augmenter à leur guise, mais pas plus de dix fois.

Certains véhicules sont soumis à une taxe majorée, dont les motifs sont déterminés par la législation nationale. Il existe également des catégories préférentielles de contribuables uniformes pour l'ensemble du pays, mais la plupart d'entre elles diffèrent d'une région à l'autre.

Taux de base de la taxe sur la puissance

Le tableau indique les taux de paiement annuels de base de l'impôt. Selon le sujet de la Fédération de Russie, ils peuvent être multipliés par dix ou annulés pour n'importe quelle catégorie. Par exemple, dans la région d'Orenbourg, les voitures dont la puissance du moteur est inférieure à 100 ch. Avec. ne sont pas taxés du tout. Il est préférable de vérifier les données de la zone dans laquelle un véhicule particulier est immatriculé sur les portails d'information régionaux ou fédéraux.

À quoi sert l'argent des impôts, la différence de taux par région de la Fédération de Russie

Aujourd'hui, le pays construit activement des routes. Cela provient des paiements d'impôts.propriétaires de véhicules.

Outre la construction, les taxes de transport vont à l'entretien courant des routes, à leur réfection. Les fonds sont également utilisés pour compenser les dommages causés à l'environnement par les gaz d'échappement.

L'intégralité du montant de la taxe de transport payée est entièrement reversée au budget régional. C'est pourquoi les sujets de la Fédération de Russie réglementent eux-mêmes le montant des paiements. Le code fiscal du pays détermine l'utilisation ciblée de ces fonds - les fonds routiers sont constitués à leurs frais.

On peut supposer que plus le budget local reçoit des contribuables, meilleure est la construction de routes qu'un sujet de la Fédération de Russie peut se permettre. Cela est perceptible dans des villes de plus d'un million d'euros comme Moscou et Saint-Pétersbourg. Cependant, la grande ville de Saratov, par exemple, n'a pas du tout de bonnes routes. Et la République de Mari El, qui est l'une des régions au niveau de vie le plus bas, se distingue par la très mauvaise qualité des routes en dessous du niveau fédéral, bien qu'elle perçoive une taxe de transport sur le cheval-vapeur auprès des résidents basée sur le maximum autorisé décuplé. tarif.

Comment calculer la taxe de transport

Lors du calcul de la taxe sur un véhicule, les montants sont arrondis au rouble entier. Il ne devrait pas y avoir de kopecks dans les documents.

La formule de calcul est valable pour les véhicules immatriculés. Si vous possédez un véhicule sans l'enregistrer, des pénalités sont prévues.

Pour les modes de transport taxés au cheval-vapeur, le calcul est le suivantmanière: le taux du sujet de la Fédération de Russie, déterminé pour le type d'équipement correspondant, doit être multiplié par le nombre de chevaux-vapeur du moteur.

Le calcul de la taxe sera différent si l'équipement appartient au propriétaire depuis moins d'un an. Il existe deux variantes de la formule:

- tarif régional multiplié par la puissance, divisé par 12, multiplié par le nombre de mois de possession;

- tarif régional multiplié par la puissance, multiplié par le nombre de mois de propriété et divisé par 12.

Le résultat pour les deux variantes du calcul sera le même.

Si l'inscription a eu lieu avant le 15 du mois inclus, alors le paiement sera effectué pour le mois entier. Il en sera de même si l'équipement est désenregistré à partir du 15 du mois et plus tard.

Si le véhicule est immatriculé après le 15 ou radié avant le 15, le mois en cours n'est pas pris en compte.

Comment déterminer la puissance du moteur

Pour les propriétaires de véhicules, connaître la puissance du moteur de leur véhicule n'est pas seulement important pour le paiement des taxes. Cependant, étant donné qu'en Russie, la taxe est calculée en chevaux-vapeur, il est plus pratique d'avoir une idée des caractéristiques du moteur de ces unités.

- La puissance du moteur dans la plupart des cas peut être trouvée dans les documents de la voiture. S'il est écrit en kilowatts, alors pour convertir en puissance, la valeur doit être multipliée par 1, 36.

- Vous pouvez obtenir des informations complètes sur un particuliervéhicule par son numéro VIN (Vehicle Identification Number) - identification, ou "body number"; les informations sont publiées sur des sites d'information spéciaux.

- La puissance indiquée dans les documents ne correspond pas toujours à la vraie. Afin de ne pas payer de taxe sur une voiture pour la puissance qui n'y est pas, il est préférable d'apporter des modifications aux documents en fonction des mesures. Des diagnostics précis peuvent être effectués sur des supports spéciaux pour dynamomètres ("supports dyno").

- Il existe des équipements électroniques spéciaux à installer dans la voiture. Il fournit un contrôle de puissance à courant constant, mais présente une erreur. De plus, cet équipement est coûteux tant à l'achat qu'à l'entretien. Il est recommandé pour les voitures de sport où la dépense en vaut la peine.

- Vous pouvez utiliser un ordinateur portable avec un programme spécial et un câble. Selon les instructions de l'application, vous devez vous connecter à la voiture et conduire à différentes vitesses. Le programme calculera la puissance du moteur et indiquera l'erreur de calcul.

Différentes valeurs de puissance dans différents pays

Pour les propriétaires de voitures étrangères, connaître la puissance réelle du moteur est souvent crucial pour calculer la taxe automobile sur la puissance.

Selon le système de mesure russo-européen, 1 kW=1,36 litre. s.

Anglo-American suggère que 1 kW=1,34 ch. s.

La méthode de mesure au Japon est différente de celle en Europe, donc, avec les mêmes indicateurs, une voiture européennefait sera plus puissant. Dans ce cas, il est logique que la fiscalité procède à des mesures réelles et apporte des modifications aux documents. Par exemple, le Nissan Cifiro 2.0 de Singapour est marqué comme ayant 140 chevaux. s., le même du Japon - 155 litres. s.

Exonérations générales de la taxe de transport

Dans différents sujets de la Fédération de Russie, diverses catégories préférentielles de citoyens sont attribuées. Tout motif de non-paiement ou de taux d'imposition réduit doit être documenté et exécuté au moyen d'une demande. Il n'y a pas d'allégements fiscaux automatiques.

Dans certaines régions, la taxe sur la puissance dépend directement de la faible puissance du moteur et de l'année de fabrication du véhicule, jusqu'à une exonération totale de son paiement. Ces informations sont mieux spécifiées sur les sites d'informations locaux ou fédéraux.

Cependant, il existe des catégories de contribuables qui ont le droit de ne pas payer de taxe de transport dans tout l'État. Ceux-ci incluent:

- personnes handicapées des groupes I et II;

- parents avec enfants handicapés;

- vétérans de la Grande Guerre patriotique;

- héros de la Fédération de Russie et de l'URSS;

- propriétaires de véhicules volés, dont le vol est confirmé par les documents pertinents.

Avantages véhicules agricoles

Selon la loi fédérale, la taxe sur la puissance n'est pas payable sur les équipements appartenant aux agriculteurs et utilisés dans la production de produits agricoles.

La clause 2 de l'article 358 du Code fiscal de la Fédération de Russie se lit comme suit:

Non soumis à l'impôt:

5) tracteurs, automotrices de toutes marques, véhicules spéciaux (laitiers, bétaillères, véhicules spéciaux pour le transport de volailles, véhicules pour le transport et l'épandage d'engrais minéraux, soins vétérinaires, entretien) immatriculés aux producteurs agricoles et utilisé dans les travaux agricoles pour la production de produits agricoles.

L'article 1 de la loi fédérale du 8 décembre 1995 n° 193-FZ définit le statut des producteurs agricoles:

Producteur de produits agricoles - une personne physique ou morale engagée dans la production de produits agricoles, qui en termes de valeur représente plus de 50 % du volume total de la production, y compris un artel de pêche (ferme collective), la production de produits agricoles, y compris les produits de la pêche, et les captures de ressources biologiques aquatiques qui représentent, en valeur, plus de 70 pour cent du volume total de la production.

Pour confirmer ce statut, vous devez soumettre les documents pertinents avec les calculs à l'administration fiscale locale.

Des avantages supplémentaires peuvent également être accordés à cette catégorie de propriétaires de véhicules dans différentes régions.

Si la voiture n'est pas utilisée

Trouver un véhicule en réparation ou un équipement simple pour une autre raison n'est pasest une excuse pour l'évasion fiscale.

Si la voiture n'est pas utilisée et qu'il n'est pas prévu de l'utiliser, mais qu'il n'y a aucune envie de la payer, le transport doit être désenregistré.

Remplacement du moteur par un moteur moins ou plus puissant

Si, après l'immatriculation du véhicule, le moteur ou ses pièces ont été remplacés, entraînant un changement de puissance (sans abaisser la classe environnementale - sinon c'est illégal et passible d'amendes), il faut faire le modifications appropriées du TCP et informez-en la police de la circulation.

Augmentation des impôts: qui paie et combien

L'augmentation du coefficient de paiement de la taxe de transport est pertinente pour les propriétaires d'équipements dont le coût dépasse 3 millions de roubles. S'applique aux personnes physiques et morales.

La façon dont la taxe sur une voiture pour la puissance augmentera en fonction du coût peut être calculée à l'aide de coefficients pour différentes catégories de prix et d'âge.

| Prix du véhicule | Âge du véhicule | Coefficient augmentant la taxe |

| De 3 à 5 millions de roubles | Moins d'un an | 1, 5 |

| De 3 à 5 millions de roubles | 1 à 2 ans | 1, 3 |

| De 3 à 5 millions de roubles | 2 à 3 ans | 1, 1 |

| De 5 à 10 millions de roubles | Moins de 5 ans | 2 |

| De 10 à 15 millions de roubles | Moins de 10 ans | 3 |

| Plus de 15 millions de roubles | Moins de 20 ansans | 3 |

Informations à jour sur les voitures dans la catégorie de prix supérieure à 3 millions de roubles. peut être consulté sur le site officiel du ministère de l'Industrie et du Commerce.

Quand payer la taxe de transport aux particuliers

Chaque propriétaire de véhicule privé doit recevoir un avis du bureau local des impôts au plus tard 30 jours avant la date limite de paiement. Il indique le montant de la taxe sur la puissance au cours de la dernière période de déclaration terminée. Si une telle notification n'a pas été reçue, il convient de préciser s'il existe des données sur le transport enregistré auprès de l'administration fiscale. L'absence de notification ne peut être invoquée comme motif de non-paiement de la taxe et des pénalités seront facturées en cas de non-paiement ou de retard de paiement.

Pour les particuliers, la date limite de paiement de la taxe sur la puissance est jusqu'au 1er décembre de l'année suivant l'année de déclaration (c'est-à-dire que pour 2017, le paiement doit être effectué au plus tard le 30 novembre 2018).

Caractéristiques du paiement des impôts par les personnes morales

Le paiement de la taxe sur la voiture électrique sera effectué par une personne morale au plus tôt le 1er février de l'année suivant l'année de déclaration. Selon le sujet de la Fédération de Russie où le véhicule est immatriculé, le délai de paiement sera différent. Certaines régions donnent un jour pour cette procédure, d'autres - jusqu'à 2,5 mois.

Des paiements anticipés tout au long de l'année peuvent également être fournis. Dans le cas d'une telle pratique dans une entité constitutive de la Fédération de Russie, les paiements sont effectués trimestriellement. La plupart des régions y consacrent un mois entier après chaque période de rapport.période, mais les délais peuvent varier. Par conséquent, il est préférable de clarifier les informations actuelles pour un domaine particulier.

Les personnes morales sont tenues de calculer elles-mêmes la taxe sur la puissance.

Que se passe-t-il en cas de non-paiement

En cas de retard de paiement de la taxe, des intérêts ou une amende de 20% du montant dû peuvent être facturés.

En outre, un retard de paiement peut entraîner un contrôle fiscal, la saisie de tous les comptes du propriétaire, la confiscation des fonds et des biens, la déduction du montant requis du salaire du propriétaire de la voiture, une interdiction de quitter le pays.

Si le montant de la taxe était artificiellement bas, la pénalité sera de 20 à 40 % du paiement total.

Le non-paiement de l'impôt peut entraîner non seulement une responsabilité administrative, mais également une responsabilité pénale (si l'obligation de payer les droits de l'État est ignorée pendant 2 mois ou plus).

Le délai de prescription pour de telles infractions est de 3 ans. Si plus de 3 ans se sont écoulés, toutes les sanctions et autres tentatives visant à tenir le contribuable responsable seront illégales.

Conseillé:

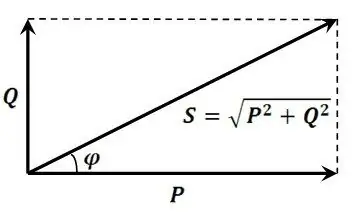

Qu'est-ce que la puissance réactive ? Compensation de puissance réactive. Calcul de la puissance réactive

Dans les conditions réelles de production, la puissance réactive de nature inductive prévaut. Les entreprises installent non pas un compteur électrique, mais deux, dont l'un est actif. Et pour les dépenses excessives d'énergie «chassées» en vain par les lignes électriques, les autorités compétentes sont condamnées à une amende impitoyable

Taxe sur la valeur cadastrale : comment calculer, exemple. Comment connaître la valeur cadastrale d'une propriété

En 2015, des modifications ont été apportées à la procédure de calcul de l'impôt sur le patrimoine des particuliers. Elle est versée par les propriétaires d'immeubles résidentiels, d'appartements au budget de la commune à l'emplacement de l'objet. Pour plus d'informations sur la façon de calculer correctement la taxe sur la valeur cadastrale, lisez la suite

Taxes de transport au Kazakhstan. Comment vérifier la taxe de transport au Kazakhstan? Délais de paiement de la taxe de transport au Kazakhstan

La responsabilité fiscale est un énorme problème pour de nombreux citoyens. Et ils ne sont pas toujours résolus rapidement. Que peut-on dire de la taxe de transport au Kazakhstan ? Ce que c'est? Quelle est la procédure pour le payer ?

Comment calculer l'impôt sur le revenu : un exemple. Comment calculer correctement l'impôt sur le revenu ?

Tous les citoyens adultes paient certaines taxes. Seuls certains d'entre eux peuvent être réduits et calculés exactement par eux-mêmes. L'impôt le plus courant est l'impôt sur le revenu. On l'appelle aussi impôt sur le revenu. Quelles sont les caractéristiques de cette contribution au trésor public ?

Taux d'imposition pour la taxe de transport. Comment trouver le taux d'imposition de la taxe de transport ?

Aujourd'hui nous nous intéressons au taux d'imposition de la taxe de transport. Et pas seulement elle, mais en général les taxes qui sont payées pour le fait que vous ayez tel ou tel moyen de transport. Quelles sont les fonctionnalités ici? Comment faire des calculs ? Quelle est la date d'échéance pour payer la taxe de transport ?