2026 Auteur: Howard Calhoun | [email protected]. Dernière modifié: 2025-01-24 13:16:28

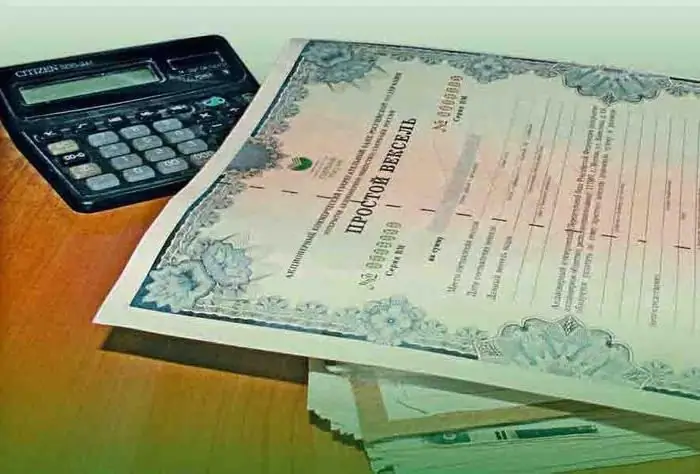

Le billet à ordre est considéré comme l'un des principaux instruments des opérations de crédit et de règlement. Son apparition est associée à la nécessité de transférer de l'argent d'une région à une autre et d'échanger des pièces contre des devises étrangères. Après avoir lu l'article d'aujourd'hui, vous vous plongerez dans les principales caractéristiques d'un prêt sous forme de billet à ordre.

Concepts clés

Il faut comprendre qu'un billet à ordre est un type spécial de titres émis par une entreprise. À l'avenir, ils pourront être vendus à des personnes morales ou à des particuliers. De telles opérations permettent à la société émettrice de recevoir la somme d'argent manquante.

Chaque facture a une période de remboursement strictement définie. Cela signifie que le propriétaire des titres peut, à un moment prédéterminé, exiger leur échange contre des fonds précédemment investis. De plus, ces transactions prévoient le paiement de récompenses monétaires. À la base, un prêt de lettre de change n'est rien de plus qu'une sorte d'opération d'achat et de vente. Taux d'intérêtsur un prêt est corrélé à la durée des titres. En outre, l'accord conclu avec un tel prêt contient toutes les informations sur le calendrier du remboursement intégral de la dette.

Types de factures

Aujourd'hui, deux principaux types de titres sont émis. Un billet à ordre est un document contenant une obligation de restituer une somme d'argent spécifiée dans un délai strictement spécifié. Transférable implique le remboursement des fonds en faveur d'un certain tiers.

La période pendant laquelle l'enregistrement et l'émission des titres sont effectués dépend en grande partie des accords entre l'emprunteur et le prêteur. Habituellement, cette période varie de trois à douze mois. Les factures à long terme sont émises pour plus d'un an.

Caractéristiques principales

Il convient de noter que les conditions d'émission des billets à ordre sont plus favorables que les prêts de trésorerie standard. Les principales caractéristiques sont la nature à court terme de ces prêts. Ils ont généralement une échéance de moins d'un an.

Aussi, même avant la fin de la durée du contrat de prêt, l'emprunteur doit transférer à la banque un paiement de commission et une compensation en espèces pour les titres reçus. De plus, tous ces paiements sont effectués à la fois.

Le montant de la commission sur un prêt sous forme de billet à ordre ne dépend pas de l'évolution du montant du prêt tout au long de la période. En d'autres termes, dans ce cas, il n'y a aucun amortissement du prêt.

Selon le contrat conclulors de la demande d'un tel prêt, la date de remboursement du prêt ne coïncide pas avec le jour du remboursement de la facture. Cela devrait arriver un peu plus tôt.

Mécanisme de conception

Tous les crédits de facturation actuels sont divisés en deux groupes principaux. Le premier comprend le porteur, y compris la comptabilité et le nantissement. Ils sont acceptés par les institutions bancaires d'un client, qui est une personne morale, émettant un certain montant en retour. Le second comprend les prêts sur effets, dans lesquels des titres sont utilisés comme garantie.

Les personnes morales qui ont passé toutes les procédures prévues par la banque reçoivent un prêt pour acheter une facture. A l'aide de cette garantie, l'entreprise paie son fournisseur pour les produits vendus.

Après avoir vendu les biens et reçu les fonds, la personne morale restitue à la banque le montant prélevé précédemment, ainsi que les intérêts courus.

A l'aide d'une lettre de change restant en la possession du fournisseur, ce dernier a le droit de régler ses comptes avec ses contreparties. Il peut également restituer les titres à la banque et recevoir un certain montant en retour.

La comptabilisation des lettres de change bancaires est que l'emprunteur transfère des titres par endossement avant leur échéance et reçoit en retour un montant fixe diminué d'un certain pourcentage, appelé escompte.

Avantages

L'existence de tels prêts a un effet positif sur l'état du système financier et économique. L'un des principaux avantages,que possèdent les lettres de change des banques commerciales, on considère qu'il existe des possibilités d'augmentation significative du volume des biens achetés en réduisant le coût des emprunts et en augmentant les paiements différés.

Les entreprises qui utilisent des titres pour régler leurs comptes avec leurs fournisseurs ont droit à un remboursement de la TVA sur les produits reçus. De plus, de telles transactions permettent de minimiser le risque de non-paiement, puisque l'entière responsabilité des lettres de change est transférée à l'établissement bancaire qui les a achetées. En règle générale, un tel prêt est effectué selon une procédure simplifiée.

Il est également important que les règlements mutuels effectués à l'aide de billets à ordre très liquides puissent réduire considérablement le taux d'intérêt des prêts commerciaux accordés par les fournisseurs de produits. En effet, ces titres peuvent être traités comme des espèces.

Défauts

Malgré tous les avantages ci-dessus, les prêts sur factures présentent plusieurs inconvénients importants. À ce jour, il existe un certain nombre de raisons objectives qui réduisent la popularité de cet instrument financier. Au départ, de tels prêts impliquent des coûts financiers importants de la part de l'emprunteur. Il faut comprendre que le client perd ses propres fonds non seulement en raison de la remise, mais également en raison des intérêts bancaires courus.

Quant à la société créancière, l'émission d'un tel prêt implique également la présence d'un nombre considérable de facteurs négatifs. Le principal est considéréla survenance de situations à risque entraînant le protêt de titres et de grosses sommes d'argent légalement réservés. Mais, malgré toutes les lacunes que présentent les prêts sur factures, vous ne devez pas abandonner complètement cet instrument financier. Cela est particulièrement vrai dans les situations où il s'agit de billets à ordre caractérisés par un degré élevé d'activité.

Conseillé:

La comptabilité fiscale est Le but de la comptabilité fiscale. Comptabilité fiscale dans l'organisation

La comptabilité fiscale est l'activité de synthèse des informations de la documentation primaire. Le regroupement des informations est effectué conformément aux dispositions du Code général des impôts. Les payeurs développent indépendamment un système par lequel les dossiers fiscaux seront conservés

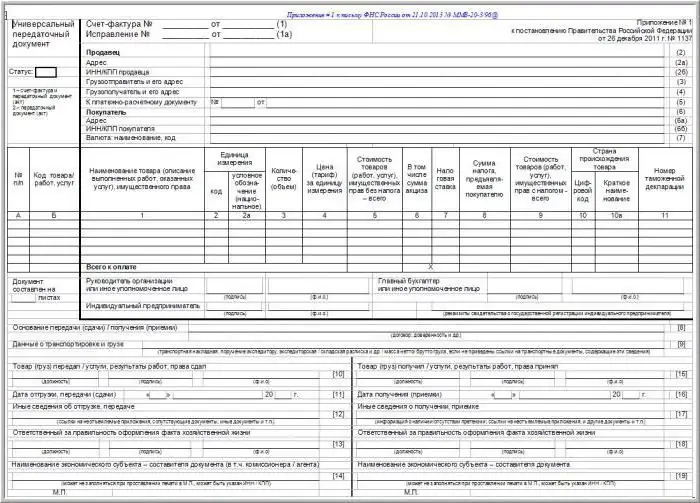

Exemples de remplissage d'une lettre de voiture. Règles pour remplir une lettre de voiture

Pour que les activités de l'entreprise soient pleinement conformes aux exigences de la loi, lors du remplissage des documents, vous devez suivre les instructions établies. Cet article traite d'exemples de remplissage d'une lettre de voiture et d'autres documents d'accompagnement, de leur objectif, de leur structure et de leur signification dans les activités des organisations

Caution sur les billets à ordre. Types et règles d'émission des lettres de change

Le titre, dont l'émission et la circulation sont régies par la loi sur les lettres de change, s'appelle une lettre de change. Son but est de satisfaire en espèces la dette d'une personne (c'est-à-dire le débiteur) envers une autre personne (c'est-à-dire le créancier). Les droits sur ce type de titres peuvent être transférés à un tiers sans le consentement de l'émetteur, mais sur ordre du propriétaire

Un exemple de lettre de recommandation. Comment rédiger une lettre de recommandation d'une entreprise à un employé, pour l'admission, pour une nounou

Un article pour ceux qui sont confrontés à la rédaction d'une lettre de recommandation pour la première fois. Vous trouverez ici toutes les réponses aux questions sur le sens, le but et la rédaction des lettres de recommandation, ainsi qu'un exemple de lettre de recommandation

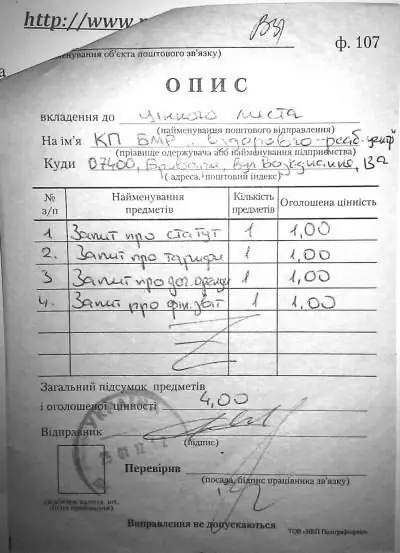

Lettre recommandée avec description en pièce jointe. La procédure d'envoi d'une lettre recommandée avec une description de la pièce jointe

À l'ère de l'informatique, les gens s'écrivent de moins en moins de lettres papier. Il peut sembler que dans un proche avenir une organisation telle que la poste deviendra généralement obsolète. Mais en réalité c'est loin d'être le cas. Bien souvent, il est tout simplement impossible de se passer de réexpédition de courrier. Dans cet article, nous examinerons la procédure d'envoi d'une lettre recommandée avec une description en pièce jointe. Parlons également de la durée de la lettre et du coût d'un tel service