2026 Auteur: Howard Calhoun | [email protected]. Dernière modifié: 2025-01-24 13:16:39

Tout citoyen de la Fédération de Russie qui verse régulièrement de l'impôt sur le revenu au budget du pays a le droit de compter sur le fait que l'État prendra soin de lui dans une situation difficile. L'une des manifestations de ces soins est la réception d'une compensation partielle des fonds dépensés pour le traitement, personnel ou familial, ainsi que pour l'achat de médicaments. Le montant de cette compensation dépend directement du montant de l'impôt sur le revenu des personnes physiques versé à l'État. Alors, qu'est-ce qu'une déduction fiscale et quel type de documents pour une déduction sociale pour soins devrez-vous préparer ?

Terminologie

Sous la déduction fiscale, on entend une certaine partie du revenu de chaque citoyen, non soumis à l'impôt. Le droit de recevoir une telle «réduction» est réglementé par le Code fiscal de la Fédération de Russie, article n ° 219, qui stipule: tout citoyen officiellement employé peut restituer un certain montant dépensé pour le traitement, à condition qu'il ait régulièrement payé l'impôt sur le revenu des personnes physiques. Dans le même temps, il convient de noter que vous pouvez recevoir un tel avantage un certain nombre de fois, l'essentiel est que son montant total ne dépasse pas 13% du total des déductions effectuées au cours de l'année.

Àadmissible à un remboursement d'impôt médical

Avant de parler des documents dont vous avez besoin pour préparer une déduction sociale pour soins, voyons qui exactement peut bénéficier d'une telle prestation et qui n'y a pas droit. Les déductions ne peuvent pas être accordées à ceux qui ne paient pas d'impôt sur le revenu des particuliers, notamment:

- citoyens au chômage, même s'ils reçoivent une aide sociale;

- entrepreneurs individuels qui opèrent sous un régime fiscal spécial et ne perçoivent pas de revenus soumis à un taux d'imposition de 13 %.

Les citoyens qui sont officiellement employés et qui paient eux-mêmes (et non aux frais de l'employeur) des médicaments, des services médicaux ou des primes d'assurance dans le cadre d'un contrat d'assurance médicale volontaire peuvent compter sur une déduction de l'impôt sur le revenu des personnes physiques. Vous pouvez utiliser ce droit non seulement pour vous-même, mais également bénéficier d'une déduction sociale pour le traitement de votre conjoint, de votre enfant mineur ou de vos parents âgés. Vous pouvez également compenser l'achat d'une assurance maladie volontaire pour les membres de votre famille ou l'achat de médicaments nécessaires prescrits par un médecin.

Attention ! La loi ne prévoit pas de déduction sociale pour le traitement d'un enfant de plus de 18 ans, même si le fils ou la fille est étudiant à temps plein et dépend de ses parents.

Il existe plusieurs conditions pour obtenir un tel avantage fiscal, nous y reviendrons plus en détail.

Condition un

Malheureusement, tous les traitements ne peuvent pasêtre indemnisé, pour cela, il existe une certaine liste de services médicaux, inscrite dans le décret n ° 201 du gouvernement russe du 19.03.2001. Ceux-ci incluent:

- prévention, réadaptation, diagnostic et traitement dans les cliniques externes, les cliniques et les hôpitaux;

- effectuer divers examens médicaux;

- diagnostic/traitement en cas de soins médicaux d'urgence;

- réadaptation, prévention et traitement dans un sanatorium (seule la partie du bon relative aux services médicaux peut être indemnisée);

- services d'éducation sanitaire.

Les dépenses pour les types de traitement et de prévention non nommés dans la liste de la décision ci-dessus ne peuvent pas être déduites. Cela ne va pas sans quelques incidents: par exemple, le coût d'achat de produits de restauration pour les patientes postopératoires n'est pas inclus dans cette liste, mais le coût d'une rhinoplastie ou d'une augmentation mammaire peut être facilement compensé.

Deuxième condition

Que devez-vous savoir d'autre pour émettre correctement une déduction sociale pour soins ? Les documents ne seront acceptés de votre part que si le traitement a été effectué par le sujet approprié. Cela signifie qu'une organisation médicale ou un entrepreneur individuel qui vous fournit un service doit avoir une licence valide (non expirée) pour mener des activités médicales sur le territoire de la Fédération de Russie. Si un tel document n'existe pas ou si le traitement a eu lieu à l'étranger, il ne sera pas possible de bénéficier d'une déduction de l'impôt sur le revenu des personnes physiques.

Et la troisième condition

Il y a aussi un autrerègle: tous les frais de traitement doivent être payés par le contribuable à ses propres frais. Si le traitement ou l'assurance médicale a été financé par l'employeur ou si les fonds d'une fondation caritative ont été collectés, ces montants ne peuvent pas être utilisés pour la déduction. Il en va de même dans les cas où l'employeur, bien que ne payant pas le traitement d'un employé, lui fournit une aide matérielle destinée à ces besoins, c'est-à-dire pose la condition que l'argent ne peut être dépensé que pour le traitement.

En plus de la thérapie directe, vous pouvez également compenser le coût des médicaments, une liste d'entre eux est également définie par le décret, cependant, la prescription de médicaments doit être confirmée par une prescription médicale.

Mais l'inclusion du coût des dispositifs médicaux dans les coûts est plutôt controversée. Si vous ne savez pas si certaines dépenses peuvent être déduites, alors, afin d'éviter tout malentendu, il est préférable de contacter le ministère russe de la Santé pour obtenir des éclaircissements. Vous pouvez le faire sur son site officiel dans la section "Accueil du public" - vous devriez recevoir une réponse dans les 30 jours à compter de la date d'inscription.

Documents lors de la demande de prestations

Pour recevoir une compensation, les dépenses devront être officiellement confirmées. Vous aurez besoin des documents suivants pour la déduction sociale pour soins:

- passeport d'un citoyen de la Fédération de Russie;

- formulaire fiscal 3-impôt sur le revenu des personnes physiques - déclaration;

- aide sous la forme 2-impôt sur le revenu des personnes physiques - à recevoir sur le lieu de travail;

- demande de remboursement de l'impôt sur le revenu des particuliers, qui contient les détails du compte à créditerfonds;

- copie de la licence d'un établissement médical pour le droit d'exercer des activités médicales sur le territoire de la Fédération de Russie;

- copie du contrat de prestation de services médicaux (le cas échéant);

- certificat de paiement intégral des services médicaux fournis, indiquant le type et le coût du traitement, certifié par le sceau de l'établissement médical;

- chèques, reçus, relevés bancaires confirmant la dépense des fonds (indiquant le service et le nom de l'institution médicale);

- formulaire de prescription avec une liste des médicaments prescrits (parmi ceux inclus dans la résolution pertinente);

- Bouton du bon du sanatorium, complété par une attestation du coût immédiat du traitement (hors nourriture et logement).

Si vous allez demander une déduction sociale pour le traitement d'un enfant, d'un conjoint ou de parents, la liste devra être légèrement élargie.

Autres documents

En plus de ce qui précède, vous devrez également fournir des documents confirmant le fait de la parenté. Si vous faites une déduction pour le traitement d'un enfant, les documents doivent être complétés par un certificat de naissance d'un fils / fille, et pour recevoir une indemnisation pour un conjoint, un certificat de mariage doit être ajouté. Vous pouvez retourner la déduction fiscale pour les enfants sous tutelle, pour cela, vous devez fournir des documents confirmant le fait de la nomination de la tutelle. Si vous allez recevoir une déduction sociale pour le traitement de vos parents, vous devez ajouter une copie de votre propre acte de naissance à la liste principale des documents.

Lorsque vous contactez le bureau des impôts, il est très important d'avoir avec vous non seulement des copies, mais aussi les originaux de tousdocuments - cela facilitera grandement la procédure d'inscription.

Si le traitement coûtait cher

Lors d'une demande de détaxe, il convient de faire la distinction entre une déduction sociale pour soins et des soins onéreux - ce n'est pas du tout la même chose. En raison du fait que chacun de nous a son propre concept de cher et bon marché, le décret n ° 201 du gouvernement de la Fédération de Russie a approuvé une liste spéciale de types de traitement coûteux. Il y a vingt-sept de ces noms au total. Cependant, en plus du traitement lui-même, il devient souvent nécessaire d'acheter des équipements spéciaux et des matériaux coûteux. Ces dépenses peuvent également être attribuées à une déduction fiscale, mais certaines conditions doivent être remplies:

- les matériels et équipements ont été achetés pour le traitement d'une maladie inscrite sur la liste du décret n° 201;

- l'institution médicale n'a pas été en mesure d'acheter elle-même ces matériaux ou équipements;

- il existe un certificat d'un établissement médical selon lequel sans l'utilisation de cet équipement/médicaments, il serait impossible d'effectuer un traitement coûteux;

- l'organisation qui a mené la thérapie a délivré au citoyen un certificat de prestation de services médicaux (payés) sous le code "2": c'est ainsi que le traitement coûteux est indiqué dans le Service fédéral des impôts.

Déduction sociale pour soins dentaires

Selon la liste des services médicaux, il est également possible de résoudre le problème avec les dents et d'économiser sur les impôts. Cependant, il convient de noter ici que le recours aux services d'un esthéticienla médecine ne fonctionnera pas dans ce cas. C'est-à-dire que si vous décidez de simplement blanchir vos dents, d'obtenir un placage d'argent, d'obtenir des implants coûteux ou d'utiliser toute autre procédure visant à améliorer l'apparence de vos dents, vous ne pourrez pas bénéficier d'une déduction sociale pour les soins dentaires. Mais si vous deviez traiter des flux, des caries et d'autres "joies" dentaires, alors vous êtes les bienvenus. Vous pouvez également obtenir une détaxe pour les prothèses - ce type de service est sur la liste.

Les documents pour une déduction sociale pour les soins dentaires ne sont pas différents de ce qui précède, les mêmes règles et lois s'appliquent ici. L'une des principales est que la clinique dentaire/le médecin privé doit être agréé.

Combien donneront-ils

Vous devez comprendre que bien que la déduction fiscale compense une partie du montant dépensé pour le traitement, elle ne le couvre pas toujours complètement. Cela est particulièrement vrai pour les traitements coûteux. Tout dépend du type de revenu que vous aviez au cours de la dernière période de déclaration et du montant de l'impôt sur le revenu des particuliers.

En général, la déduction fiscale s'élève à 13 % du coût du traitement, mais ne peut pas dépasser 120 000 roubles par an, et en cas de besoin d'un traitement coûteux, le montant n'est pas limité par quoi que ce soit (à l'exception du montant réel d'impôt que vous avez payé au cours de la période écoulée). Regardons quelques exemples.

Exemple 1:

L'année dernière, le citoyen X. gagnait 35 000 roubles par mois. Son revenu annuel était:

35 000 x 12 mois=420 mille roubles

Le montant de l'impôt sur le revenu payé enl'année dernière c'était:

420 mille x 13%=54 600 roubles

De plus, au cours de l'année écoulée, il a payé le traitement de sa fille dans une clinique privée pour un montant de 70 000 roubles. Selon la loi, il a le droit de compter sur un remboursement d'impôt d'un montant de:

70 000 x 13 %=9 100 $

Étant donné que ce montant ne dépasse pas 54 600 roubles payés par le citoyen X l'année dernière, la retenue lui sera intégralement restituée.

Exemple 2:

Citizen U. a gagné 300 000 roubles en 2014, à partir desquels l'impôt sur le revenu des personnes physiques a été payé pour un montant de:

300 000 x 13%=39 000 roubles

Au cours de la même année 2014, elle a subi une opération qui a coûté 105 000 roubles et elle a également dû acheter des médicaments pour un montant de 35 000 roubles. Le montant total dépensé pour le traitement était:

105 000 + 35 000=140 000 roubles

La taxe sur ce montant est de: 140 000 x 13 %=18 200 roubles. Mais étant donné qu'une déduction fiscale ne peut être effectuée à partir d'un montant supérieur à 120 000 roubles, le remboursement d'impôt maximal que M. U. pourra recevoir sera de 120 000 x 13 %=15 600 roubles.

Exemple 3:

Citoyen S. a gagné 380 000 roubles en 2013, sur lesquels l'impôt a été payé:

380 000 x 13 %=49 400 $

Ensuite, elle a subi un traitement coûteux avec l'utilisation d'un équipement spécial. Le coût du traitement était de 510 000 roubles. Il est facile de calculer que le montant de l'impôt payé en trop s'élevait à:

510 000 x 13%=66 300 roubles

Mais puisque le montant de l'impôt payé en 2013 était de 49 400 roubles,alors le retour sur l'impôt sur le revenu des particuliers ne peut être effectué que pour un tel montant. Si son revenu en 2013 était de 10 000 roubles de plus, elle pourrait faire une déduction fiscale pour le montant total dépensé pour le traitement:

520 000 x 13 %=67 600 roubles (ce qui représente plus de 66 300 roubles de déduction fiscale).

Temps

Il n'y a pas de date limite pour soumettre les documents nécessaires au calcul d'une déduction fiscale, cela peut être fait à tout moment. En la matière, il n'y a qu'une seule règle: vous pouvez restituer la taxe pendant 3 ans. Cela signifie que si un citoyen a droit à une déduction sociale, par exemple en 2014, il sera alors possible de retourner l'impôt sur le revenu des personnes physiques en 2015-2017. Mais en 2018, la date limite pour la détaxe sera déjà dépassée. Bien sûr, vous ne devriez pas attendre trois années entières, car chaque jour suivant, il deviendra de plus en plus difficile de collecter les documents nécessaires.

Conseillé:

Liste des documents pour une déduction fiscale pour un appartement. Déduction foncière lors de l'achat d'un appartement

La fixation d'une déduction fiscale lors de l'achat d'un bien immobilier en Russie s'accompagne d'une paperasserie importante. Cet article vous expliquera comment obtenir une déduction lors de l'achat d'une maison. Quels documents devront être préparés ?

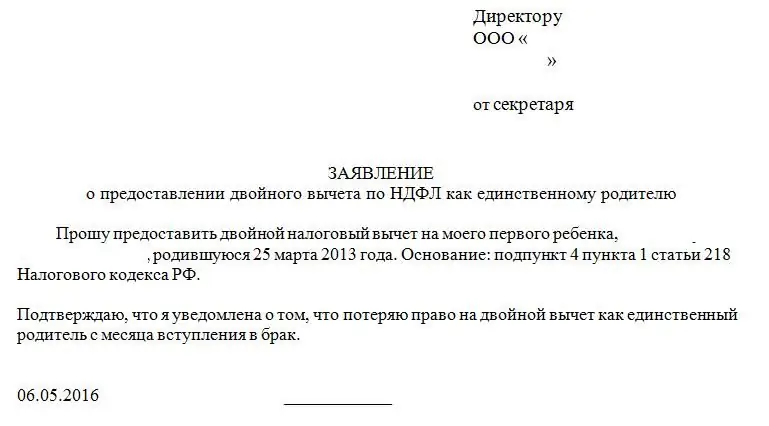

Déduction fiscale à la naissance d'un enfant : demande, qui a droit à une déduction, comment l'obtenir

La naissance d'un enfant en Russie est un événement qui s'accompagne d'une certaine quantité de paperasse. Les parents acquièrent des droits spéciaux lors de la reconstitution de la famille. Par exemple, pour une déduction fiscale. Comment l'obtenir? Et comment s'exprime-t-il ? Cherchez la réponse dans cet article

Accompagner un enfant vers et depuis l'école. Comment choisir une nounou pour accompagner un enfant ?

La vie humaine n'a jamais de prix. Surtout la vie d'un enfant. Lorsque l'enfant est proche, les parents sont calmes. Mais le petit homme grandit, devient plus indépendant. Parallèlement à son indépendance, l'anxiété à son sujet augmente. Papa et maman n'ont pas assez de temps pour accompagner l'enfant à l'école, ils travaillent. Dans une telle situation, il vaut la peine d'envisager une nounou

Quels sont les documents nécessaires pour une déduction fiscale : une liste de documents pour l'enregistrement

Déduction fiscale - droit au remboursement d'une partie des coûts de certains services. Cet article explique comment demander ce service

Documents de déduction pour un appartement. Faire une déduction fiscale lors de l'achat d'un appartement

Les déductions fiscales sont ce qui intéresse de nombreux citoyens. Après tout, vous pouvez vous rendre une partie des fonds dépensés après la réalisation d'une transaction particulière. Comment c'est fait? Quels documents sont nécessaires pour la déduction lors de l'achat d'un appartement?